吉村浩一郎 Koichiro Yoshimura

パートナー

東京

NO&T Europe Legal Update 欧州最新法律情報

我が国とスペインとの間の新たな租税条約(「新日西条約」)が2021年5月1日に発効し、源泉所得税の免除・軽減をはじめとする多くの内容について2022年1月1日より適用が開始されている。新日西条約は、1974年に発効した旧日西条約を全面的に改正するものであり、投資所得に対する課税の免除・軽減、条約の濫用防止措置、相互協議手続における仲裁手続の導入、租税に関する情報交換の拡充等の様々な点において、最新のOECDモデル租税条約に準拠した現代的な内容にアップデートするものとなっている。

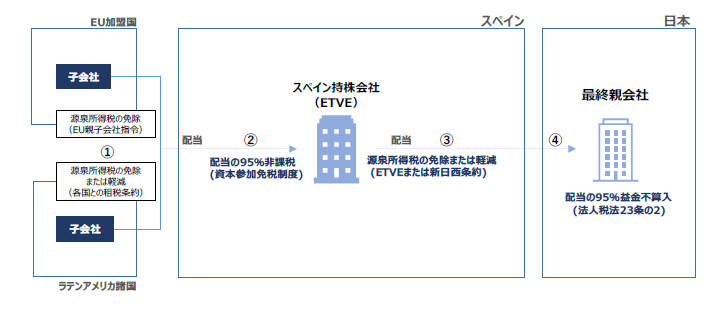

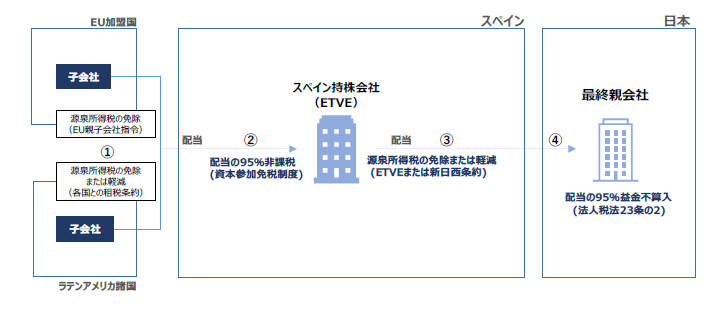

本ニュースレターは、新日西条約の発効でより魅力的となったスペインへの投資について、スペイン経由でラテンアメリカ・欧州諸国に対する投資を行う場合に利用可能な税務上の優遇取扱いを中心に紹介する。

スペイン経済は欧州第5位の規模であり、日系企業も数多く進出している。2020年のGDPは新型コロナ感染症の影響を受け前年比約10.8%減の1兆1,210億ユーロとなったものの、コロナ禍の中でもスペインに対する国外からの投資は活発であり、同国の産業・商業・観光省によれば、2020年の対内直接投資は前年比3.6%増の177億9,300万ユーロ、日本からの投資は前年比3.9倍の6億3,100万ユーロとなっている。

国外経済とのつながりについてみると、スペインは、ラテンアメリカのスペイン語圏諸国との間の歴史的、文化的及び政治的なつながりが強く、これにより経済的にも良好な関係を築いている。その一環として、スペインとこれらの国々との間の相互投資を促進するために、多くのラテンアメリカ諸国(例えば、アルゼンチン、ブラジル、チリ、コロンビア、メキシコ、ウルグアイ)との間で租税条約が締結されている。ラテンアメリカ諸国は比較的高い源泉徴収税を課すことが多いが、これらの租税条約により現地における課税が軽減される仕組みが構築されているのである。また、スペインは、多くのラテンアメリカ諸国(例えば、アルゼンチン、チリ、コロンビア、メキシコ、ペルー、ウルグアイ)との間で二国間投資協定を締結しており、スペイン法人が行う投資はこれらの投資協定による保護を受けることもできる。欧米企業の中にも、スペインとラテンアメリカ諸国との間の親和性に加えて、税務面での効率性や投資協定による保護があることを考慮し、自国からの直接投資ではなく、スペイン経由で投資を行っているものが相当数存在する。

また、スペインは欧州連合(EU)の加盟国として、欧州諸国のほぼすべての市場に自由にアクセスすることができ、EU加盟国間の一定のクロスボーダー取引はEU指令に基づき税務上の優遇取扱いを享受できる。

旧日西条約の下では、日本企業がスペインに対する投資のリターンとして受け取る配当、利子及び使用料は、スペインにおいて10%または15%の源泉所得税を課されていた。新日西条約は、我が国がアメリカ、イギリス、ドイツをはじめとする他の欧米諸国と締結している租税条約と同様に、受領者たる日本企業が租税条約の特典を享受するための一定の要件を充足することを条件として、スペインにおける課税を免除または軽減することとしている。新日西条約の概要は以下のとおりであり、これにより、日本企業による対スペイン投資は税制面でより効率的になる。

| 旧日西条約 | 新日西条約 | |

|---|---|---|

| 配当 |

10%(議決権保有割合25%以上・保有期間6月以上) 15%(その他) |

0%(議決権保有割合10%以上・保有期間12月以上) 0%(年金基金受取) 5%(その他) |

| 利子 | 10% | 0% |

| 使用料 | 10% | 0% |

| キャピタル・ゲイン | 0%(不動産及び恒久的施設の譲渡から生じるキャピタル・ゲインを除く。) | 0%(不動産及び恒久的施設の譲渡から生じるキャピタル・ゲインを除く。) |

スペインは、スペイン企業の国際化を図るために、外国子会社を統括する持株会社としての機能を果たすスペイン法人について、特別の税制(ETVE: Entidad de Tenencia de Valores Extranjeros)を有している。日本企業がスペインを経由してラテンアメリカまたは欧州諸国に対する投資を行う場合、同税制を有効に活用することにより、効率的な投資を行うことができる可能性があり、以下において、その内容を概観する。

スペイン法人は、後述する資本参加免除制度(Participation Exemption Regime)の要件を満たす場合、外国子会社の株式について受け取る配当及びキャピタル・ゲインの95%が非課税となる。スペインの原則的な法人税率は25%であるが、資本参加免除制度の適用を受けられるスペイン法人は、例えば外国子会社から100の配当を受け取った場合、その5%である5についてのみスペインで課税を受けることになるため、実質的な課税負担は1.25(=100×5%×25%)となる。

また、ETVEに該当するスペイン法人が、その株主で外国法人または非居住者である者(例えば、日本法人である株主)に対して配当を支払う場合、当該スペイン法人がその傘下の外国子会社から受領した配当等の利益を原資とする部分については、スペインの国内源泉所得には該当せず、よって、源泉所得税の課税対象とならない。

さらに、従前は旧日西条約の下、ETVEに該当するスペイン法人が支払う配当で、その他の利益を原資とする部分(例えば、ETVEに該当するスペイン法人がスペイン国内における事業から得た利益を原資とする配当)は、10%の源泉所得税の対象になっていたが、新日西条約の下では、一定の要件の下で、源泉所得税の免除を享受できることになる。この点においても新日西条約は、日本企業による対スペイン投資をより魅力的なものとしたといえる。

スペイン法人がETVE税制の適用を受けるためには、以下の要件を満たした上で、税務当局への申請を行う必要がある。

なお、日本企業が既にスペイン子会社を有している場合、当該子会社の事業目的を変更等することにより、ETVEの認可を受けることも可能である。

スペイン法人は、資本参加免除制度の下、その保有する外国法人の株式について配当及びキャピタル・ゲインの95%相当部分の非課税を享受することができる。そのための要件は、大要、以下のとおりである。

日本企業が、スペイン法人を経由してラテンアメリカ・欧州諸国に対する投資を行った場合、本ニュースレターにおいて説明した税務上の優遇取扱いを享受することにより、効率的な投資を実行できる可能性があり、これを簡潔に整理すると以下のとおりとなる※1。ただし、いずれについても関連するすべての条件の充足が必要となることに留意されたい。

※1

我が国の外国子会社合算税制(租税特別措置法66条の6乃至66条の9)の適用関係については別途検討が必要となる。

本ニュースレターは、各位のご参考のために一般的な情報を簡潔に提供することを目的としたものであり、当事務所の法的アドバイスを構成するものではありません。また見解に亘る部分は執筆者の個人的見解であり当事務所の見解ではありません。一般的情報としての性質上、法令の条文や出典の引用を意図的に省略している場合があります。個別具体的事案に係る問題については、必ず弁護士にご相談ください。

(2025年10月)

堀内健司、遠藤努、水越恭平、永田基樹、麻薙裕美子、松岡亮伍、米田崇人、鈴木三四郎、長谷川雄一、森海渡(共著)

安西統裕、一色健太(共著)

遠藤努、中村日哉(共著)

(2025年9月)

堀内健司、森海渡(共著)

(2025年10月)

堀内健司、遠藤努、水越恭平、永田基樹、麻薙裕美子、松岡亮伍、米田崇人、鈴木三四郎、長谷川雄一、森海渡(共著)

安西統裕、一色健太(共著)

遠藤努、中村日哉(共著)

(2025年9月)

堀内健司、森海渡(共著)

塚本宏達、木原慧人アンドリュー(共著)

山本匡

梶原啓

塚本宏達、緒方絵里子、伊藤伸明、中村勇貴(共著)

(2025年10月)

関口朋宏(共著)

井上聡、松永隼多(共著)

(2025年9月)

関口朋宏(共著)

(2025年7月)

窪木千恵(共著)