大川友宏 Tomohiro Okawa

パートナー

東京

NO&T Restructuring Legal Update 事業再生・倒産法ニュースレター

ニュースレター

早期事業再生法の成立—日本でも私的整理にて多数決原理が導入される—(2025年7月)

近年、日本においても私的整理手続(倒産前手続)における多数決原理の導入の議論が本格化してきていました。政府は「新しい資本主義のグランドデザイン及び実行計画」(2024年改訂版プラン)において「私的整理の円滑化」を掲げ、「諸外国並みに、多数決によって金融負債の整理を進めることができる法案の早期提出を目指す」としていました。これを受けて、経済産業省の産業構造審議会経済産業政策新機軸部会の下で事業再構築小委員会が昨年6月に設置され、法案化に向けた検討が進められ、本年2月には「早期での事業再生の円滑化に向けて」(産業構造審議会 経済産業政策新機軸部会 事業再構築小委員会報告書)と題する報告書が公表されました。また、同じく、法務省においても、経済産業省と歩調を合わせるべく「早期の事業再生の円滑化に関する新制度」の位置付け等に関する検討会が設置され、本年2月に「取りまとめ」の報告書が公表されました。これらを踏まえつつ、経済産業省において法案化の検討が進み、本年3月4日に「円滑な事業再生を図るための事業者の金融機関等に対する債務の調整の手続等に関する法律案」(早期事業再生法案)が閣議決定されました。先行する欧州を見ますと、日本で使われる「私的整理」(out-of-court workout)という表現は必ずしも一般的とは言えないものの※1、裁判所が一定程度関与する形で、「倒産状態に至る前」(倒産前)の債務者の債務整理について多数決原理の導入がすでに実現されており※2、今般の早期事業再生法案も先行する欧州の法制が参考になっています。

私的整理手続における多数決原理の法制化に向けた流れの大きな背景としては、以下の点が挙げられます。

早期事業再生法案の下での新制度は、経済産業大臣の指定を受けた公正な第三者(指定法人)の関与の下で、金融債権者の多数決及び裁判所の認可により、金融債権の権利変更を実現する手続です。新制度は、産業競争力強化法に基づく事業再生ADR手続に手続の流れの面では類似しますが※4、欧州の法制度を参考に、多数決原理が導入されている点、それに伴い裁判所の認可が要求されている点が大きく異なります。また、新制度は、産業競争力強化法の改正という形ではなく、「円滑な事業再生を図るための事業者の金融機関等に対する債務の調整の手続等に関する法律案」という新法を立法することにより導入されることになります。

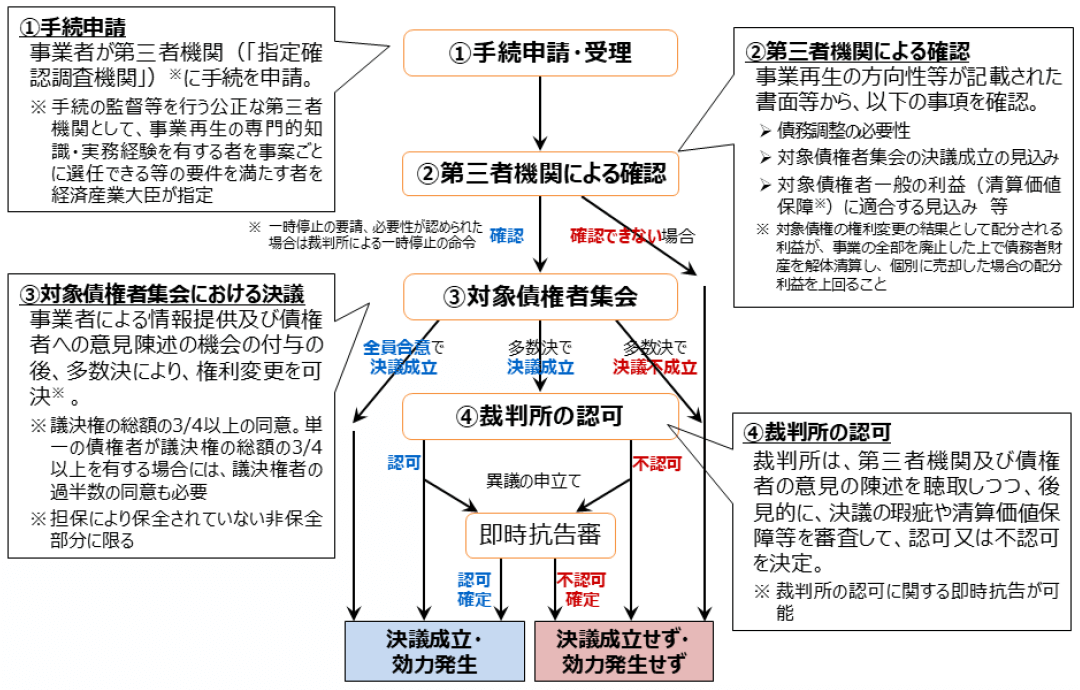

以下が現在公表されている手続の概要図です。

出典:経産省ウェブサイト※5

以下では新制度の主要な特徴やポイントを説明します。

新制度は、あくまで早期段階での事業再生を企図とした手続であり、倒産手続としての性格を帯びないことから、倒産手続において見られる各種の特徴(否認権、双方未履行双務契約の処理、相殺制限等の倒産実体法の適用、債務者の管理処分権を有する管財人の選任、全ての債権者を手続内に取り込んだ集団性)等はありません。このように倒産手続ではなく倒産前の早期事業再生を企図した手続であることに鑑みて、新制度の特徴として以下の点が挙げられます。

新制度を利用できる債務者は、「経済的に窮境に陥るおそれのある事業者」となります(3条1項)。「おそれ」の時点で利用できることによって早期段階での事業再生を促す趣旨です※6。実質的な要件は、「当該事業者が事業の継続に支障を来すことなく弁済期にある債務を弁済することが困難となるおそれがあること」とされています(同項1号)。この要件の元となった規定として、民事再生法の手続開始原因の一つである「債務者が事業の継続に著しい支障を来すことなく弁済期にある債務を弁済することができないとき」(民事再生法21条1項2文)という要件がありますが、新制度の規定では「著しい」という文言が削除される一方で、「できない」が「困難となるおそれ」となっています。新制度の制度目的に鑑みて緩やかに解釈されることが期待されます。

また、新制度を利用できる債務者に国内事業者だけでなく海外事業者(典型的には海外子会社)が含まれるかという論点については、裁判所に対する申立て(強制執行等中止命令・担保権実行中止命令や認可決定)の要件として「日本国内に営業所、事業所又は財産を有するとき」(30条1項)が定められているため、一定の制限が課されることになります。もっとも、個別具体的な事案によっては、海外子会社が日本親会社に対して債権を有するときなど「財産を有するとき」に該当する場合、裁判所に対する申立てが不要となる場合(強制執行等中止命令・担保権実行中止命令が必要ではない場合や、結果的に対象債権者全員の同意が成立し裁判所の認可決定が必要ではなくなった場合)もあると思われます。

新制度を申請できる権利を有するのは債務者のみであり、対象債権者に申請権限はありません。

新制度(正確には新制度の下で裁判所が関与する部分)は、非訟事件とされていますので(31条1項)、公告はなく非公開の手続となります。この点は手続が一般に公開される(その故に事業価値の毀損リスクが生じる)倒産手続とは大きく異なる点であり、従前の事業再生ADR等の私的整理手続と同じ点です。なお、上場会社において適時開示を要すべき事案はこの限りではない点も従前の私的整理手続と同様です。

以下の2.にて詳述しますが、全ての債権者を手続の対象とする倒産手続とは異なり、新制度の対象債権者は金融債権者に限定されています。従前から商取引債権者と区別して金融債権者のみを対象した強制的な権利変更の制度はそもそも正当性が基礎づけられるのかという議論がありましたが、①金融機関等はいわゆる「プロ債権者」であり、その有する金融債権は商取引債権と差異があること、②事業再生の慣行として、2000年代より20数年を経て、私的整理により金融債権のみを減免して事業再生を図る一定の規範意識が形成されつつあること等を踏まえ、新制度は憲法違反とならないと整理されています※7。

新制度の下で権利変更が可能な債権は、いわゆる金融債権に限定されます。限定の方法として、新制度では、まず債権者の属性を限定し、次に債権の発生原因を限定する、というアプローチが採用されています。

新制度の下の対象債権者はいわゆる金融機関等(銀行、信用金庫・信用組合、保険会社、貸金業者、サービサー)に限定されます(詳細な定義は2条1項各号)。外国銀行の国内支店も含まれます(2号)。また、政府系金融機関や地方公共団体も含まれます(1号、6号、8号)。ただし、「金銭の貸付けその他金融に関する業務で信用の供与に係るものを行う事業者として経済産業省令で定める者」(7号)も含まれており、対象債権者の外延は今後省令によって決まることになります(例:証券会社を含めるか等)。

対象債権者が有する債権のうち、新制度の対象債権となるのは「貸付債権その他信用の供与に基づく債権として経済産業省令で定めるもの」で(2条2項)、後述する第三者機関の確認前に発生原因がある債権に限定されます(3項)。対象債権者が有する貸付債権以外の与信についてどこまでが対象債権となるのかは今後省令にて決まることになります(例:保証債権(子会社に対する貸付について親会社保証がある場合が典型的)、金利スワップ・為替スワップ等のデリバティブ取引、ファイナンスリース取引等)。

対象債権の定義上、保全債権(担保によって保全されている債権の部分)と非保全債権(担保によって保全されていない債権の部分)の区別はされていません。保全債権が対象債権に含まれているのは、裁判所の担保権実行中止命令(8条)の制度があるためです。とはいえ、対象債権者の多数決によって権利変更の対象となるのは対象債権のうち非保全債権に限定され、保全債権は含まれません(11条括弧書)。すなわち、新制度の下での担保権の扱いは会社更生法上の更生担保権ではなく民事再生法上の別除権に寄せた取扱いになっており、対象債権者の多数決によって保全債権の権利変更を実施することはできず、民事再生手続上の別除権協定と同様、担保権者と個別に合意しなければ当該担保権者が有する保全債権の権利変更は実施できないことになります。そのため、個別具体的な事案次第ではありますが、銀行等の金融債権者が不動産、売掛金、在庫、預貯金又は株式等の担保を有しているような通常の債務調整の事案(同一の金融債権者が保全債権と非保全債権の双方を有している事案)を想定すると、新制度の下では、非保全債権の部分について多数決に基づいて権利変更を実施しつつ、保全債権の部分については担保権者との個別合意により保全債権の権利変更(リスケ等)を実施することになります。たとえ非保全債権について多数決によって権利変更が可能になったとしても、担保目的物の評価や権利変更の内容(弁済期・弁済方法等の弁済計画)等について担保権者との間で合意形成が困難な事案については、申請事業者の早期事業再生が実際上は困難であり、裁判所の認可決定の要件の一つである履行可能性(権利変更後の非保全債権の弁済の履行可能性)要件を充足しないおそれがあります。

新制度は、申請事業者が第三者機関(経済産業大臣の指定を受けた指定調査確認機関)に対して手続利用を申請して、第三者機関が「確認」することによって開始されます。手続利用の申請先は裁判所ではなく第三者機関ですので、新制度は、「入口は第三者機関の確認、出口は裁判所の認可」という制度設計を採用しています。この第三者機関の関与は、欧州の法制と大きく異なる日本の大きな特徴であり、私的整理ガイドラインから事業再生ADRに至るまでに積み重なってきた日本の私的整理の実務が反映されており、金融債権者の集団的意思決定(債権者自治)を尊重しつつ、専門的知見を有する公平中立な第三者からの精査を受けることにより、裁判所の役割を後見的なものにとどめる、という制度思想が背景にあると思われます。

新制度の手続は、申請事業者が第三者機関に対し非保全債権の権利変更計画の概要(権利変更概要書)等を提出し、第三者機関が以下の要件の全てを充足することを確認することによって開始されます(3条1項)。

第三者機関の確認を受けた申請事業者は法文上「確認事業者」となります(2条3項)。実際の確認作業は、第三者機関が選任する確認調査員※8が実施することになります(6項)。第三者機関は、確認後、対象債権者に対してその旨を通知します(7項)。

第三者機関は、確認後速やかに、全ての対象債権者に対して、「対象債権の回収その他経済産業省令で定める債権者としての権利の行使・・・をしないこと」(いわゆる一時停止)を要請することになります(6条1項)。確認事業者の求めに応じて個別具体的な事案毎に要請するものではなく、全件一律の要請になります。これは従前の私的整理実務でみられる一時停止通知と同じ趣旨ですが、回収以外にどこまでの範囲が含まれるかは今後の省令次第になります(例:担保・保証要請、担保実行、対抗要件具備、相殺、預金拘束、倒産手続申立て等)。

確認事業者は、第三者機関の確認後6か月以内に、「早期での事業再生に関する計画」(早期事業再生計画)を立案して、対象債権者の非保全債権に係る債務の減免、期限の猶予その他の対象債権者の権利の変更の一般的基準(12条2項)を定めた議案(権利変更議案)とともに、早期事業再生計画を第三者機関に提出します(14条1項)。早期事業再生計画には、(i)早期での事業の再生を図るために権利変更決議を必要とするに至った事情、(ii)業務に関する経過及び現状、(iii)資産および負債に関する経過及び現状(対象債権の内容・発生原因を含む。)、(iv)保全債権、担保権の内容及びその目的である財産、(v)資産及び負債並びに収入及び支出の見込み(資金の調達を行う場合には資金調達に関する事項を含む。)、(vi)早期での事業の再生を図るため実施しようとしている今後の事業活動に関する事項、(vii)その他経済産業省令で定める事項、を記載する必要があります(3項)。また、早期事業再生計画を提出する際には財産評定の結果も添付する必要があります(4項)※9。

第三者機関は、早期事業再生計画、権利変更議案及び財産評定の提出を受けたときは、以下の要件を充足しているかを調査する必要があります(15条1項)。実際の調査は確認調査員によってなされます(2項)。

第三者機関は、上記を調査した結果(調査報告書)を確認事業者に提出することになります(4項)。この調査報告書は、確認事業者が対象債権者集会の決議にあたって対象債権者に提出し(17条1項)、また、可決後は認可決定の申立てにあたって裁判所に提出するものですので(26条1項2文)、対象債権者の議決権行使にあたって、また、裁判所の認可決定の判断にあたって、それぞれ参考資料となります。

確認事業者は、第三者機関の調査報告書を受領した後遅滞なく、対象債権者集会を招集して、権利変更議案を対象債権者の議決に諮ります(16条2項)。対象債権者集会の招集権者は確認事業者のみです(1項)。招集通知には、議決権行使書面のほか、権利変更議案、早期事業再生計画、第三者機関の調査報告書その他参考書類を含める必要があります(17条1項)。この招集手続のフローは、株主総会や社債権者集会の流れを想起すると分かりやすいと思われます。なお、対象債権者集会において決議するのは、早期事業再生計画ではなく、あくまで権利変更議案(従前の私的整理の実務における弁済計画に相当)のみです。

対象債権者集会の決議は多数決によって決まります。可決要件は、議決権の総額の3/4以上の同意ですが(金額要件)、単一の対象債権者が議決権の総額の3/4以上を有する場合には、議決権者の過半数の同意(頭数要件)も必要となります(20条1項)。議案は非保全債権の権利変更ですので、議決権額の算定対象となる対象債権は非保全債権のみとなり、保全債権の部分は含まれません(19条3項)。また、第三者機関による確認後に生じた利息や遅延損害金も議決権額の算定には含まれません(同条2項)。

実務上は銀行が何らかの担保を取得している事案が多いため、同一の対象債権者が保全債権と非保全債権を有していることが多いと思われます。第三者による鑑定の取得に時間を要したり、担保目的物の価値について意見の相違があったりする場合には、保全債権額の合意(担保目的物の価値の合意)に時間を要し、その結果、非保全債権額の確定にも時間を要する事案も生じると思われます。そのような場合に備えて、新制度の下では、非保全債権の額が確定しない場合には、権利変更議案において確定した場合における対象債権者としての権利の行使に関する適確な措置を定めることになっています(12条3項)。これは、民事再生法上の別除権不足額が確定しない場合における適確措置の定め(民事再生法160条1項)に倣ったものです。

欧州の法制と大きく異なるところは、新制度の下では非保全債権のみが権利変更の対象になったことから、担保付債権の組、無担保債権の組といったクラス分けがなされない点です。そのため、クラス分けを前提としたクラムダウン(cram-down)の仕組みも用意されていません。

新制度の下での裁判所の関与は、①強制執行等中止命令・担保権実行中止命令、②認可決定(及びその後の即時抗告審)、の二つの後見的な局面に限定されており(裁判所の関与の程度が高くなればなるほど倒産手続としての色彩を帯びやすくなるという側面があります。)、裁判所の負荷を軽減しながらも、新制度の実効性を確保しつつ(①に対応)、かつ、反対債権者に対する手続保障(②に対応)を確保しています。

裁判所は、第三者機関による確認があった場合において、確認事業者又は対象債権者の申立てにより、①すでに係属している対象債権に基づく強制執行(仮差押・仮処分を含む。)による競売手続の中止を命じることができ(7条)、また、②対象債権を被担保債権とした担保権の実行手続の中止を命じることができます(8条)。第三者機関による一時停止要請の実効性を確保し、新制度の手続期間中の確認事業者の財産を保全するためのもので、欧州でいえばドイツにも同様の制度(安定化命令)があります。これらの中止命令には対象債権者にも申立権限が付与されています。

強制執行等中止命令の要件は「必要があると認めるとき」かつ「対象債権者に不当な損害を及ぼすおそれがない場合」であり(7条1項)、民事再生法上の強制執行等中止命令の要件と同様です(民事再生法26条1項2号)。担保権実行中止命令の要件は「対象債権者の一般の利益に適合し」、かつ、「担保権者・・に不当な損害を及ぼすおそれがないものと認めるとき」であり(8条1項)、これも民事再生法上の別除権中止命令の要件と同様です(民事再生法31条1項)。

留意すべき点は、倒産手続の申立ては裁判所の中止命令の対象とならない点です。そのため、新制度の利用に反対する対象債権者の対抗手段としては、債権者申立てによる法的倒産手続を利用する道が確保されており、この点が新制度の下で反対債権者に対して権利変更を強制することの正当性を基礎づける一つの根拠になっています。

前述のとおり、新制度の下での第三者による検証(チェック)は「入口は第三者機関の確認、出口は裁判所の認可」という制度設計を採用しています。確認事業者は、対象債権者集会における可決後遅滞なく、裁判所に対して権利変更決議の認可の申立てをしなければなりません(26条1項)。ただし、対象債権者全員の同意により可決された場合は裁判所に対する認可の申立ては不要となり(同項括弧書)、可決時点において権利変更の効力が生じることになります(29条)。

裁判所は、不認可事由のいずれかに該当しない限り、認可決定をすることになります(27条1項)。不認可事由は以下のとおりです(2項各号)。

裁判所の認可決定又は不認可決定の判断には異議申立ての機会が保障されており、確認事業者又は対象債権者には、裁判所の認可決定又は不認可決定に対して即時抗告をする権利が与えられています(6項)。

権利変更決議の効力発生のタイミングは、裁判所の認可決定時です(28条1項)。権利変更決議に基づく対象債権の権利変更効は、手続に参加しなかった対象債権者や決議に反対した対象債権者にも強制的に及ぶことになります(2項、4項)。

その他に指摘すべきポイントとしてはプレDIPファイナンスの保護が挙げられます。産業競争力強化法に基づく事業再生ADRの下でも用意されていた制度ですが(産業競争力強化法56条乃至58条)、新制度の下では以下のとおり適用範囲の拡大が明文化されています※10。

すなわち、従前の事業再生ADRの下で優先性の対象となるプレDIPファイナンス(資金の借入れ)は、産業競争力強化法上「当該特定認証紛争解決手続の開始から終了に至るまでの間における当該事業者の資金の借入れ」とされており(同法561項柱書)、これを受けて施行規則でも「資金の借入れが、事業再生計画案に係る債権者全員の合意の成立が見込まれる日までの間における債務者の資金繰りのために合理的に必要なものであると認められるものであること」(経済産業省関係産業競争力強化法施行規則33条1項1号)が要件とされており、計画成立=事業再生ADR終了までの資金の借入れしか優先性の対象になっていません。もっとも、実務上、プレDIPファイナンスは、スポンサーによる投融資の入金が現になされる時点(クロージング日)まで必要とされる場合がしばしばあり、優先性の対象となるプレDIPファイナンスの期間が「事業再生計画案に係る債権者全員の合意の成立が見込まれる日までの間」に限定されてしまうと、計画成立日からクロージング日までの資金需要に対応することができず、実務上対応に苦慮している事案が存在しています。そこで、新制度の下では「早期事業再生計画に、・・・資金の調達に関する事項が記載されている場合には、当該資金の調達がなされるまでの間」(69条1項括弧書)と規定され、優先性の対象となるプレDIPファイナンスの弁済期がスポンサーによる投融資のクロージング時点まで延長されています。

閣議決定された今回の早期事業再生法案は現在開会中である第217回通常国会に提出される予定とのことです※11。施行日は公布日から1年6か月以内とされていますので(附則1条)、法案が国会で可決され成立した場合には、新制度の下で実務運用がスタートするまでの1年半の間に、下位法令の制定に加えて、第三者機関(指定調査確認機関)との調整、裁判所との調整(最高裁判所規則の作成等)等が進むものと思われます。

※1

倒産状態よりも前の手続(pre-insolvency proceedings)でありながらも、裁判所の一定程度の関与がある手続(in-court proceedings)であるため(そのため”out-of-court”ではない。)、ハイブリッド型手続(hybrid proceedings)とも呼ばれます。

※2

欧州の法制度の詳細については、長島・大野・常松法律事務所「令和3年度産業経済研究委託事業(事業再生の円滑化に関する調査等)英独仏韓における多数決原理に基づく倒産前手続(私的整理手続)に関する調査報告書(2022年3月)」をご参照ください。

※3

以上につき「法律案概要」参照(https://www.meti.go.jp/press/2024/03/20250304003/20250304003-1.pdf)。

※4

手続の詳細は立法後に省令以下にて定められることになります。

※6

なお、先行する欧州でも、例えば、イギリスでは、「財務上の窮境」(financial difficulties)に直面している又はそのおそれがあることが利用要件とされており(2020年導入のRestructuring Plan)、同趣旨であると思われます。また、ドイツでは、「差し迫った支払不能」(imminent illiquidity)が手続利用要件とされ、「差し迫った支払不能」とは、今後24か月間の財務予測に照らして債務者が既存の支払債務を弁済期限までに履行できない可能性が高い場合をいうとされており、同趣旨であると思われます。

※7

「早期での事業再生の円滑化に向けて」(産業構造審議会 経済産業政策新機軸部会 事業再構築小委員会報告書)17頁参照。また、法務省の「早期の事業再生の円滑化に関する新制度」の位置付け等に関する検討会による「取りまとめ」の報告書によれば、「経済・金融政策的に事業者の事業再生に協力すべきであることから権利変更を受けてもそれを甘受すべき主体であるといえるかという観点も加えて考えた場合には、事業再生の実務として形成されてきた商慣習等や既存の経済・金融政策を踏まえた経済・金融立法上の措置として対象債権を権利変更することとすることを許容する正当化根拠があるとすることは十分に考え得る」、「事業再生の実務として形成されてきた商慣習等や既存の経済・金融政策を踏まえた経済・金融立法上の措置として経済的窮境に陥るおそれがある事業者の事業再生に協力すべき責任を負わせることが許容されるといえることが重要になる」とされています(同報告書11~12頁)。

※8

事業再生ADRにおける手続実施者に相当すると思われます。

※9

現在の準則型私的整理では債権カット事案では財産評定基準に従った実態貸借対照表の作成が求められていますが、新制度の下でも「経済産業省令で定める基準に従い」(14条4項)と規定されているように、リスケ事案と債権カット事案で財産評定の内容は異なってくると予想されます。

※10

産業競争力強化法と同様、新制度の下でも今後省令において詳細が定められることになります。例えば、事業再生ADRの下で優先性が考慮されるプレDIPファイナンスは「資金の借入れに係るその借り入れた資金の償還期限が、債権者全員の合意の成立が見込まれる日以後に到来すること」(施行規則33条1項2号)が要件の一つになっています。もっとも、プレDIPファイナンスでは、期中における運転資金不足を都度補うために、一定の極度額の限度内で借換えを繰り返す、いわゆるコミットメントライン又は当座貸越(アンコミ)という貸付形態がとられることが実務上多く、このような貸付形態では、個別貸付・返済・新たな個別貸付・返済というように借換えを都度繰り返すことになるため、特定の個別貸付の弁済期は「債権者全員の合意の成立が見込まれる日」よりも前に到来してしまうという問題点があります。実務上は、コミットメント期間又は当座貸越期間を「債権者全員の合意の成立が見込まれる日以後」とすることにより上記の規定(2号)を充足することにする解釈運用がなされているものの、明文化が望ましいと思われます。

本ニュースレターは、各位のご参考のために一般的な情報を簡潔に提供することを目的としたものであり、当事務所の法的アドバイスを構成するものではありません。また見解に亘る部分は執筆者の個人的見解であり当事務所の見解ではありません。一般的情報としての性質上、法令の条文や出典の引用を意図的に省略している場合があります。個別具体的事案に係る問題については、必ず弁護士にご相談ください。

(2025年10月)

淺野航平(共著)

武蔵野大学出版会 (2025年9月)

井上聡(講演録)

(2025年10月)

伊藤眞(講演録)

(2025年10月)

淺野航平(共著)

(2025年10月)

淺野航平(共著)

斉藤元樹、大島岳(共著)

武蔵野大学出版会 (2025年9月)

井上聡(講演録)

金融財政事情研究会 (2025年9月)

長島・大野・常松法律事務所 カーボンニュートラル・プラクティスチーム(編)、三上二郎、本田圭、藤本祐太郎、服部紘実、宮下優一、渡邉啓久、宮城栄司(共著)

(2025年10月)

淺野航平(共著)

武蔵野大学出版会 (2025年9月)

井上聡(講演録)

金融財政事情研究会 (2025年9月)

長島・大野・常松法律事務所 カーボンニュートラル・プラクティスチーム(編)、三上二郎、本田圭、藤本祐太郎、服部紘実、宮下優一、渡邉啓久、宮城栄司(共著)

(2025年10月)

淺野航平(共著)