大久保涼 Ryo Okubo

パートナー(NO&T NY LLP)/オフィス共同代表

ニューヨーク

NO&T U.S. Law Update 米国最新法律情報

ニュースレター

米国における自己株式取得課税に関する規則案の公表(2024年7月)

2022年8月、バイデン政権によりインフレーション抑制法(the Inflation Reduction Act of 2022、「IRA」)が制定され、上場会社による自己株式取得に対する1%の物品税(excise tax)(「自己株式取得税」)、ESG関連の優遇税制等が導入されました。米国財務省及び内国歳入庁は、今後正式に制定されるIRAに関する財務省規則に先立ち、2022年末以降、複数の中間ガイダンスを公表しており、そこでは、財務省規則案が公表されています。自己株式取得税は、当初より外国の上場会社による自己株式取得についても課税される可能性がありましたが、米国財務省及び内国歳入庁が2022年12月に公表した自己株式取得税に関する中間ガイダンス(「Notice 2023-2」)※1は、上場企業による自己株式取得に対する課税が、当初想定されていた範囲よりもはるかに広く域外適用的に行われる可能性を示唆しており、特に米国に子会社を有する日本の上場企業に与える影響は大きいものと思われます。

そこで、本ニュースレターでは、自己株式取得税の概要について、最新の動向も踏まえて紹介します。

自己株式取得税は、米国国内の上場会社(covered corporation、「対象会社」)が自己株式の買戻し(repurchase)※2をした場合、又は特定関連者(specified affiliate)が対象会社の株式を取得(purchase)した場合に、当該株式の公正市場価値(fair market value)の1%に相当する額を、物品税として、対象会社に対して課税するものです※3。「特定関連者」とは、対象会社が直接又は間接に50%超の株式を保有している会社又は対象会社が直接又は間接に50%超の資本持分又は利益持分を保有しているパートナーシップを意味します※4。なお、自己株式取得税の計算上、ある課税期間における自己株式取得を行った株式の公正市場価値から、対象会社が発行した又は対象会社若しくは特定関連者の従業員に対して付与した株式の公正市場価値を控除した上で1%を乗じるといういわゆるネッティング・ルールが採用されています※5。

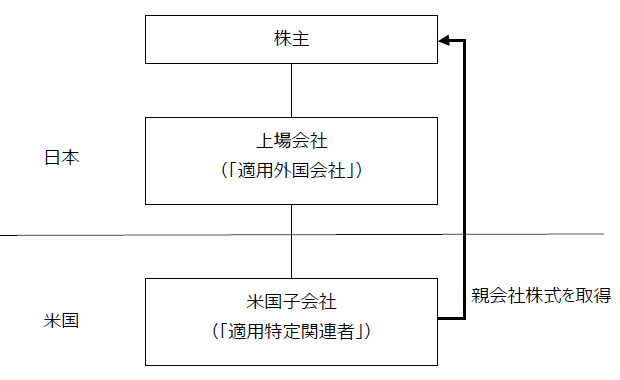

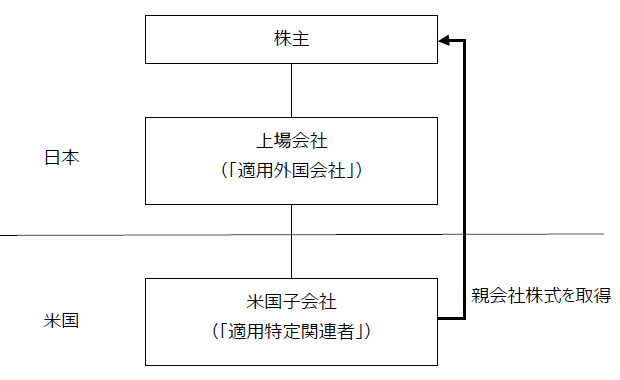

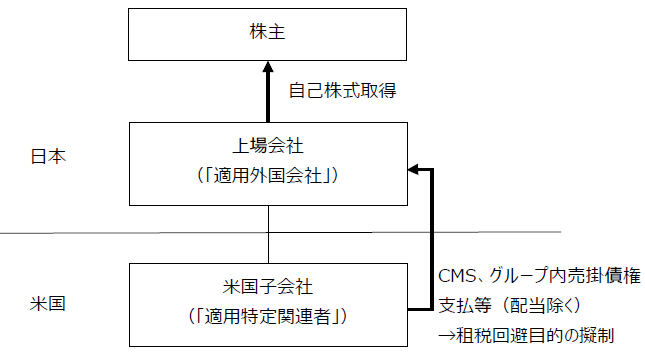

上記1.のとおり、自己株式取得税は原則として米国国内の上場会社に対してのみ適用されることが想定されていますが、一定の場合には外国の上場会社にも適用があります。そのうち、特に問題となるのは、その株式が外国の確立した証券市場で取引されている外国会社(applicable foreign corporation、「適用外国会社」)の特定関連者のうち、米国内会社、米国内パートナーシップ又は米国内エンティティが直接又は間接のパートナーとなっている外国パートナーシップである者(以下、かかる特定関連者を「適用特定関連者」といいます。)が、適用外国会社の株式を取得する場合にも自己株式取得税の適用があるとされている点です※6。したがって、日本の上場企業が米国子会社をして、当該上場会社の株式を取得させた場合にも、自己株式取得税が課せられることとなります(図1参照)。

<図1>

自己株式取得税は、2023年1月1日以降に行われた自己株式取得について適用されるとされています※7。そして、Notice 2023-2によれば、自己株式取得課税は、課税年度終了後の最初の四半期に係るForm 720において、課税年度毎に1度だけ報告することとされています。したがって、2023年12月期に係る自己株式取得税は、2024年4月30日を提出期限とするForm 720によって報告され、提出期限と同時に自己株取得税の納付期限が到来することになります※8。自己株式取得税の報告又は納付について延長申請は認められないとされています。

以上が自己株式取得税の原則ルールですが、我が国の会社法第135条は子会社による親会社株式の取得を原則として禁止しており、海外の子会社による日本の親会社取得についても、同様に会社法第135条の適用があるとする立場に立てば、今回の自己株式取得税が日本の上場会社に適用される場面は限定的のように思われます。しかしながら、Notice 2023-2は、財務省規則案において資金調達ルール(Funding Rule)を導入することを提案しており、当該ルールによると、米国子会社による外国上場会社の株式取得だけではなく、外国上場会社が自ら自己株式を取得した場合であっても自己株式取得税が適用される可能性があり、自己株式取得税の適用範囲が実質的に域外適用的に拡張される可能性が示唆されています。

Notice 2023-2では、適用外国会社による自己株式の買戻し又は外国の特定関連者による適用外国会社の株式の取得であっても、以下の要件を満たす場合には、自己株式取得税の適用があるとされています(「資金調達ルール」)※9。

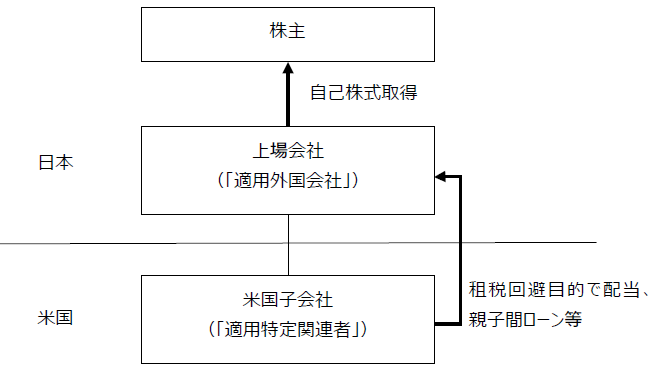

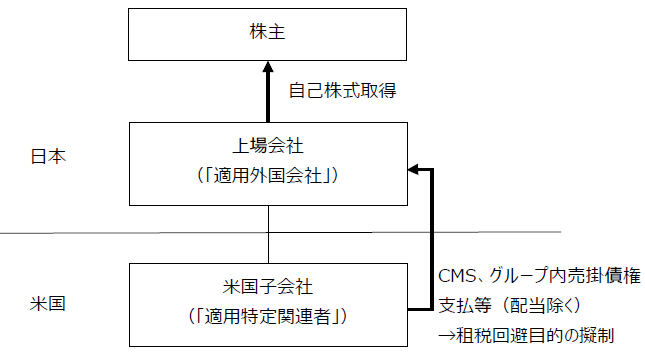

これによると、たとえば、日本の上場企業(適用外国会社)が、余剰資金を有する米国子会社(適用特定関連者)によって上場企業の株式を取得させる場合には自己株式取得税が発生することから、当該課税を避けるために、米国子会社から配当、貸付等によって取得資金を調達した上で、自ら自己株式取得を行った場合にも、自己株式取得税を適用される可能性があります(図2参照)。

<図2>

上記資金調達ルールでは、適用特定関連者による資金調達が自己株式取得税を回避することを主要目的としていることが要件となっていますが、Notice 2023-2では、さらに、適用特定関連者からの資金調達が、(i)配当以外の方法によって、(ii)自己株式取得の2年以内に行われた場合には、上記租税回避の主要目的が存在するものとみなされると規定されています(「みなし資金調達ルール」)※10。そして、Notice 2023-2では、かかるみなし規定に対する反証に関する規定は置かれていないため、これは反証不可能と解されています。したがって、日本の上場会社が米国子会社から配当以外の何らかの方法で資金の提供を受けた場合であって、当該提供を受けた日から2年以内に日本の上場会社が自己株式取得を行ったときには、みなし資金調達ルールが適用され、当該資金が実際に自己株式取得に使用されたか否かにかかわらず、当該自己株式取得に対して自己株式取得税が適用されることになります。

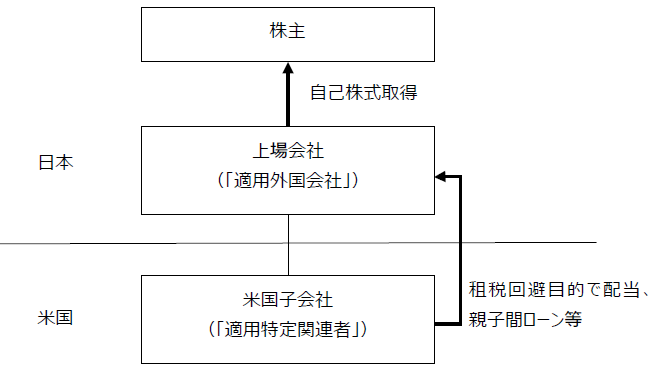

特に、みなし資金調達ルールが適用になる「資金の提供」は配当以外の全ての方法を含みますので、たとえば、グループ内のキャッシュマネジメントシステムによる米国子会社から日本の上場会社に対する資金の移動やグループ間取引に基づく日本の上場会社による米国子会社からの売掛債権の回収であっても、みなし資金調達ルールが適用される可能性がある点に留意が必要です(図3参照)。

<図3>

上記のとおり、Notice 2023-2の資金調達ルール及びみなし資金調達ルールによって、自己株式取得税の適用範囲は当初想定されていたよりもはるかに広く拡張されており、米国内では多くの実務家から懸念が示されています。Notice 2023-2におけるみなし資金調達ルールが現行のまま財務省規則として正式に制定されれば、米国子会社を有する日本の上場企業には大きな影響が生じ得ますが、ある財務省役員が、2023年4月に米国シカゴで開催された会合において、みなし資金調達ルールを反証可能な推定に変更することを検討しているとの発言がなされています※11。したがいまして、Notice 2023-2による中間ガイダンスで公表された財務省規則案は最終規則の制定までに変更される可能性もあるため、今後の最終規則案が公表されるまで財務省及び内国歳入庁による動向に注意する必要があります。

また、自己株式取得税は2023年1月1日以降に行われる自己株式取得に適用がありますので、現在自己株式取得を検討されている米国子会社を有する日本の上場企業は、特に米国子会社から配当以外の何らかの方法で資金の提供を受ける取引を行っている場合、自己株式取得税適用による影響を慎重に検討する必要があるといえます。

※2

株式の買戻し、又は買戻しと経済的に同様の効果があると認められる株式の取得(方法を問わない)は広く「買戻し」に該当するとされています(内国歳入法§ 4501(c)(1)。以下特段の記載のない場合、条文番号は内国歳入法の条文番号を指します。)が、一定の例外が認められています。たとえば、一定の組織再編による自己株式の取得、通常の業務として証券ディーラーによって行われる買戻し、課税年度中1,000,000ドル未満の自己株式の買戻し等は「買戻し」に該当しないとされています(§ 4501(e))。なお、優先株式の償還(redemption)については、自己株式取得税上の「買戻し」に該当すると例示されています(Notice 2023-2 § 3.09(1) Example1)。

※3

§ 4501(a)

※4

§ 4501(c)(2)(B)

※5

§ 4501(c)(3)

※6

§ 4501(d)

※7

IRL §10201(d)(§ 4501の注記)

※8

Notice 2023-2 § 4

※9

Notice § 3.05(2)(a)(ii)(A)及び§ 5.02

※10

Notice § 3.05(2)(a)(ii)(B)

本ニュースレターは、各位のご参考のために一般的な情報を簡潔に提供することを目的としたものであり、当事務所の法的アドバイスを構成するものではありません。また見解に亘る部分は執筆者の個人的見解であり当事務所の見解ではありません。一般的情報としての性質上、法令の条文や出典の引用を意図的に省略している場合があります。個別具体的事案に係る問題については、必ず弁護士にご相談ください。

(2025年6月)

松尾博憲

宮城栄司、井柳春菜(共著)

(2025年6月)

水越恭平

(2025年6月)

三笘裕、江坂仁志(共著)

(2025年6月)

松尾博憲

宮城栄司、井柳春菜(共著)

(2025年6月)

三笘裕、江坂仁志(共著)

井上皓子

(2025年5月)

宰田高志

中央経済社 (2025年5月)

長島・大野・常松法律事務所 欧州プラクティスグループ(編)、池田順一、本田圭、福原あゆみ、吉村浩一郎、殿村桂司、小川聖史、大沼真、宮下優一、水越政輝、アクセル・クールマン、山田弘、中所昌司、松宮優貴、関口朋宏、髙橋優、松岡亮伍、嘉悦レオナルド裕悟(共著)、小泉京香、甲斐凜太郎、藤田蒔人、山本安珠(執筆協力)

(2025年5月)

吉村浩一郎

(2025年5月)

南繁樹

(2025年5月)

宰田高志

(2025年5月)

吉村浩一郎

(2025年5月)

南繁樹

(2025年5月)

南繁樹(座談会)

深水大輔、勝伸幸、角田美咲(共著)

德地屋圭治、李辛夷(共著)

井上皓子

(2025年6月)

関口朋宏(共著)

深水大輔、勝伸幸、角田美咲(共著)

大久保涼、内海裕也(共著)

深水大輔、勝伸幸、角田美咲(共著)

(2025年5月)

近藤亮作(コメント)

深水大輔、勝伸幸、角田美咲(共著)

大久保涼、内海裕也(共著)

深水大輔、勝伸幸、角田美咲(共著)

(2025年6月)

福原あゆみ