高山徹 Toru Takayama

パートナー

東京

NO&T Finance Law Update 金融かわら版

金融庁より、2024年6月19日に「商品・サービス及び業務のライフサイクル管理に関する基本的な考え方」(以下「本DP」といいます。)が公表されました※1。

金融庁は、2018年6月に公表された「金融検査・監督の考え方と進め方(検査・監督基本方針)」※2(以下「検査・監督基本方針」といいます。)において、金融機関との議論(対話)のための材料であることを明示した文書(ディスカッション・ペーパー)を活用していくことを明言しており、2018年6月当時、かかるディスカッション・ペーパーの公表が考えられる分野として、「融資に関する検査・監督実務」、「金融仲介機能の発揮」、「健全性政策」、「コンプライアンス・リスク管理態勢」及び「ITガバナンス」が示されていました。

これに対応するものとして、「検査マニュアル廃止後の融資に関する検査・監督の考え方と進め方」※3、「金融システムの安定を目標とする検査・監督の考え方と進め方(健全性政策基本方針)」※4、「コンプライアンス・リスク管理に関する検査・監督の考え方と進め方(コンプライアンス・リスク管理基本方針)」※5(以下「コンプライアンス・リスク管理基本方針」といいます。)及び「金融機関のITガバナンスに関する対話のための論点・プラクティスの整理」※6が公表されてきましたが、その後、検査・監督基本方針において言及のなかった新たなディスカッション・ペーパーとして、「金融機関における気候変動への対応についての基本的な考え方」※7及び「オペレーショナル・レジリエンス確保に向けた基本的な考え方」※8が公表されてきました。本DPは、かかる一連のディスカッション・ペーパーの一つであると位置づけられます。

金融機関における商品・サービス及び業務のライフサイクル管理は、昨今、金融審議会の市場制度ワーキング・グループにおいて「顧客本位の業務運営に関する原則」との関係で議論されている「プロダクトガバナンス」とも一定程度関連するものであり、注目が集まっていると考えられます。本ニュースレターではその概要についてご紹介します。

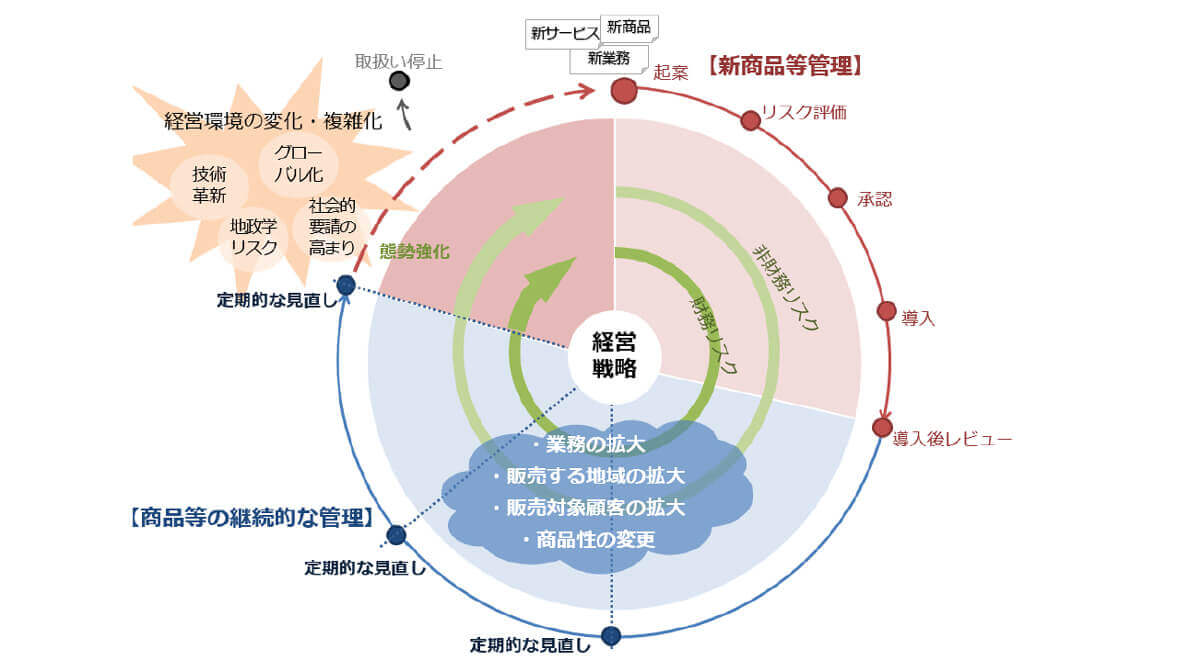

本DPでは、金融機関が経営戦略との整合性を常に意識しながら、商品・サービス及び業務(以下「商品等」といいます。)のリスクを取扱いの検討段階から取扱いの停止まで継続的に管理することを、「商品等のライフサイクル管理」と定義しています※9。すなわち、金融機関は、新しい商品・サービス及び業務(以下「新商品等」といいます。)の導入段階においては、財務リスク・非財務リスクを問わず、十分なリスクの特定・評価に基づく意思決定を適時に行うことのできる内部管理態勢の下で新商品等の導入を行うこと、新商品等の導入後においては、継続的な管理により、導入当初は想定していなかった新たなリスクを適時に特定し、リスクに対する管理態勢を強化し、仮に経営戦略から外れるようなリスクが生じている場合には、商品等の取扱いを停止するという意思決定ができるような管理態勢を構築することが有効であるとされています。このように、複雑かつ絶えず変化する経営環境の中で、金融機関自らが提供する商品等のそれぞれがライフサイクルのどの過程にあるかに応じて、どのような管理態勢がふさわしいかを検討し、適切なタイミングで管理態勢を更新し続けることが求められています。

資料(金融庁)

商品等のライフサイクル管理の概要のイメージ(金融庁「本DP」2頁から引用)

本DPでは、金融機関における商品等の管理に関し、①新商品等について、幅広い観点からリスク評価を行い、必要な準備を行った上で導入する「新商品等管理」及び②その導入後、通常業務において、既存の商品等としてリスク管理を行う「商品等の継続的な管理」に分けた上で、①新商品等管理態勢と②商品等の継続的な管理態勢のそれぞれについて、金融庁としての基本的な考え方が明らかにされています※10。

新商品等管理態勢とは、商品所管部門による新商品等の提案、リスク評価部門によるリスク評価、新商品委員会等による承認、商品所管部門による導入、商品所管部門等による導入後一定期間経過後のレビューという新商品等管理プロセスからなる態勢をいい、本DPでは、新商品等管理態勢の高度化に向けて、以下の点が重要であるとされています。

本DPでは、金融グループにおいて、グループ全体を統括する経営陣が、取締役会の責任の下、グループの経営戦略との整合性やリスクアペタイトを踏まえて、適時に新商品等の導入を行うことのできる態勢を整備すべきであるとされています。特に海外拠点に関しては、リスク管理を行うのは容易でない中で、海外拠点の新商品等がグループの経営の健全性に影響を与える可能性もあるという前提に立ち、経営管理を担う本社等において、海外拠点の新商品等の導入に関して、必要な統制を行える態勢を構築する必要があるとされています。具体的には、グループの経営の健全性に影響を与えうる新商品等について、グループ全体を統括する経営陣において意思決定を行えるよう、グループ内の新商品等管理の対象や、子会社からグループに対して事前協議を求めるべき場合等を明確にすること、グループに対して事前協議を求めない新商品等も含め、子会社において十分なリスク評価に基づく適切な意思決定が行われる新商品等管理態勢を構築することが求められています。

本DPでは、金融機関として新商品等から収益を得ることが経営戦略と整合的か、また財務リスクやレピュテーショナル・リスクを含む非財務リスクがリスクアペタイトの範疇にあるか等の観点から、新商品等を導入すべきかを総合的に判断するのが経営陣の役割であるとした上で、商品所管部門とリスク評価部門を担当する役員の責任を明確にし、その責任を果たせる態勢を整備する必要があるとされています。金融機関の経営陣は、新商品等のリスクに応じて、導入の意思決定に係る責任をどのように果たすか、グループとしての管理の在り方も含め、十分に検討する必要があります。

本DPでは、新商品等の導入に関し、十分なリスクの特定・評価に基づく適時の意思決定を実現するためには、新商品等管理の対象とする新商品等を適切に定め、そのリスクに応じた新商品等管理プロセスを整備することが重要であるとされています。金融機関においては、新商品等管理態勢の実効性を高める観点から、どのように管理対象を定めるか、またそれらに対してどのような新商品等管理プロセスを整備すべきか十分検討する必要があります。

本DPでは、リスクベースの新商品等管理態勢を実現するために、商品所管部門とリスク評価部門の間に入り、新商品等管理プロセスにおいて、新商品等への該当性やリスクの大きさといった重要な判断を適切に行うことを確保するのが、新商品等管理態勢を整備し運用するチーム(以下「新商品等管理チーム」といいます。)であるとした上で、金融機関においては、業務運営の状況及び取り扱う商品等のリスク特性を踏まえ、新商品等管理チームに対し、グループとしての新商品等管理態勢の整備・運用に必要な権限や経営資源を与えることが必要であり、また、新商品等管理チームにおいては、新商品等管理プロセスに主体的に関与し、品質の確保に努めることが必要であるとされています。

本DPでは、新商品等を起案する第1線の商品所管部門は、新商品等のリスクを最もよく理解しているのも、リスクの責任を負うのも自分自身であるという主体的・自律的な意識を持ち、経営戦略との整合性も含め、新商品等が有するあらゆるリスクを特定し、リスク評価部門との議論の俎上に載せなければならないとされています。

一方で、リスク評価部門である、第2線のリスク管理部門・コンプライアンス部門や、各コーポレート・ファンクション(オペレーション部門、テクノロジー部門、財務部門等)は、新商品等をリスクが適切にコントロールされたビジネスとして実現させられるよう、商品所管部門との前向きかつ建設的な議論を通じて、商品所管部門が見落としたリスクがないか精査するとともに、効果的で実行性のあるリスク軽減策を十分に検討し、商品所管部門における着実な対応を確保する観点から、導入の条件等を明確に設定する必要があるとされています。

金融機関においては、リスク評価部門が十分なけん制機能を発揮することができるよう、適切に経営資源を配分すること、リスク評価部門においては、経験・知見の蓄積による専門性の向上に努め、リスク評価の着眼点を常に更新していくこと、これらにより、リスクが適切にコントロールされたビジネスの実現という共通の目的のために、商品所管部門とリスク評価部門が健全な関係を築くことが求められています。

本DPでは、第3線の内部監査部門は、新商品等管理態勢について、商品所管部門及びリスク評価部門から独立した立場から、その有効性・妥当性を検証し、改善に向けて経営陣に提言することが求められるとされています。そのためには、グループとしての管理態勢が整備されているか、新商品等への該当性の判断が適切に行われているか、リスク評価部門が適切に選定されているか、リスク評価項目を含む各種様式が適切か、リスク軽減策への対応完了の確認が行われているか、またプロセス全体を通して運用が形骸化していないかといった観点や商品等のライフサイクル管理の観点から、商品等の継続的な管理態勢の有効性も含めて検証することの重要性も指摘されています。

本DPでは、日頃からの健全な企業文化を育む取組みに加えて、新商品等管理プロセスにおいて行われる重要な判断が適切になされるよう、例えば、商品所管部門が新商品等への該当性の判断に迷うときに新商品等管理チームやリスク評価部門に相談しようと思える企業文化を研修等を通じて醸成することが重要であるとされています。

本DPでは、新商品等の起案から導入後レビューまでの一連の新商品等管理プロセスを支えるITインフラに目を配ることも重要であるとされています。

本DPでは、商品等の継続的な管理態勢を整備し、新商品等の導入当初は想定していなかったリスクが顕在化する前に特定し、リスク管理態勢の強化やオペレーションの見直しを行う、あるいは自社の経営戦略と不整合となっているのであれば商品の取扱いを停止する決断を行うことが、商品等のライフサイクル管理の要であるとされています。金融機関においては、商品等の継続管理への取組みを始めるにあたり、特に以下の点が重要とされています※20。

本DPでは、全ての商品等について同じ頻度で見直しを行う必要は必ずしもなく、あらかじめリスクの変化や高まりを検知した上で、効率的に見直しを図る態勢を整えることが重要であり、見直しの結果については、リスク管理委員会等の会議体に報告し、商品等の見直しや態勢の強化に着実に繋げることが必要であるとされています。

本DPでは、商品等のリストは、定期的な見直しを行うべき商品等の抽出元となり、また、管理すべき商品等とその責任者が明確になっていることから、問題が発生した際には、関係者において速やかな対応が可能となり、また、ある商品等に関するリスクが特定された場合に、類似商品等の検証が容易になること、経営の効率化の観点から、取扱いの継続の要否を検討すべき商品等が明らかになる可能性があること等、商品等のライフサイクル管理における利点も認められることから、金融機関においては、経営資源の制約を考慮しつつ、商品等のリストの整備について検討することが考えられるとされています。

本DPでは、商品等の継続的な管理の中で、経営環境の変化を踏まえ、商品等の取扱いの停止・廃止を実施する際に、当該商品等に係るオペレーションを止めた結果、他の商品等の取扱いに想定外の影響が生じるといった事態を避けるため、商品等の取扱いの停止・廃止前にも、所定の手続きを経ることが望ましいとされています。

本DPでは、経営トップには、スピードと十分なリスクの特定・評価を両立することのできる新商品等管理態勢の経営上の重要性を認識し、態勢の整備を担う役職員や、商品所管部門をはじめとする個々の役職員に対し、その重要性を示していくことが求められるとされています。金融機関の経営トップにおいては、商品等を通じて顧客や市場へ付加価値を提供し続けるために、また自らの経営の健全性を確保し続けるために、商品等のライフサイクル管理態勢のあるべき姿を描き、その実現に向けて、企業文化の醸成を含め、必要な取組みを主体的に推進していくことが期待されています。

本DPでは、海外G-SIBsの日本拠点、本邦大手銀行及び本邦大手証券会社における商品等の管理に関する調査において、おおむね共通して見られた、新商品等管理プロセスにおける各段階の概要及び実務上の工夫が紹介されています。かかる実務上の工夫を紹介するという方法は、これまでに他のディスカッション・ペーパーとの関係でも見られたところです※21。金融庁としては、好事例と思われる取組みや工夫を知見として蓄積した上で公表し、本DPを材料にした各金融機関との対話を通じて、より良い実務の構築を促す意図があるものと考えられます。

本DPは、これまでに公表されてきた他のディスカッション・ペーパーと同様に金融庁と金融機関との議論(対話)のための材料であると位置づけられており、検査・監督において個々の論点を形式的に適用したり、チェックリストとして用いたりするものではないこと、金融庁が金融機関と対話を行うにあたっては、金融機関の業態、規模、グローバルな業務運営の状況、取り扱う商品等のリスク特性に応じて、商品等の管理に必要な対応や経営資源は異なることを十分に踏まえた議論を行うこと、特に小規模金融機関等に対し不必要に複雑な議論を求めないこととされています※22。

他方で、昨今の公表資料から垣間見える金融当局によるモニタリングの動向として、各ディスカッション・ペーパーを踏まえた議論がなされている傾向があり、昨年末には、ディスカッション・ペーパーの一つであるコンプライアンス・リスク管理基本方針について明示的に言及した行政処分も見られたところです※23。

本DPには、金融庁としての基本的な考え方だけではなく、各金融機関において工夫が見られる事例や、問題事象に繋がった事例等が紹介されているところ、これらを他山の石として、各金融機関において商品・サービス及び業務のライフサイクル管理のあり方について検討することが期待されていると考えられます。

※9

本DPにおける議論は、プロダクトガバナンスに関する議論と重なり合うものではあるものの、プロダクトガバナンスを特に取り上げて議論するものではなく、金融機関のリスク管理に係る金融庁と金融機関の対話の材料として活用することを主眼としているとされています(令和6年6月19日付パブリック・コメントNo.3)。

https://www.fsa.go.jp/news/r5/sonota/20240619-2/01.pdf

なお、金融商品の組成会社向けのプロダクトガバナンスの在り方に関しては、金融審議会「市場制度ワーキング・グループ」において議論されており、同審議会の資料として、「顧客本位の業務運営に関する原則(改訂案)」が公表されています。

※10

なお、本DPで示されている各考え方は、コンプライアンス・リスク管理基本方針(前掲注5)で示されていたコンプライアンス・リスク管理の高度化のための各着眼点を、金融機関における商品・サービス及び業務のライフサイクル管理という観点から整理し直したものとも言い得ると考えられます。

※11

前掲注9・「顧客本位の業務運営に関する原則(改訂案)」の補充原則3.においても、金融商品組成時の対応について規定されています。

※12

コンプライアンス・リスク管理基本方針(前掲注5)で示されていた「グループ会社管理及び海外拠点管理」と同様の発想が前提にあると考えられます。

※13

コンプライアンス・リスク管理基本方針(前掲注5)で示されていた「経営陣の姿勢・主導的役割」と同様の発想が前提にあると考えられます。

※14

コンプライアンス・リスク管理基本方針(前掲注5)で示されていた「リスクベース・アプローチ」と同様の発想が前提にあると考えられます。

※15

コンプライアンス・リスク管理基本方針(前掲注5)で示されていた「事業部門による自律的管理」及び「管理部門による牽制」と同様の発想が前提にあると考えられます。

※16

コンプライアンス・リスク管理基本方針(前掲注5)で示されていた「内部監査部門による検証」と同様の発想が前提にあると考えられます。なお、内部監査部門の役割については、「金融機関の内部監査の高度化に向けた現状と課題」(2019年6月)も参考になると考えられます。

https://www.fsa.go.jp/news/30/20190628_naibukannsa.html

※17

「企業文化」とは、「金融機関の役職員が共有する基本的な価値観・理念や行動規範」を意味するとされており、コンプライアンス・リスク管理基本方針(前掲注5)と同様の意味で用いているとの説明がなされています(前掲注9・令和6年6月19日付パブリック・コメントNo.13)。

※18

前掲注9・令和6年6月19日付パブリック・コメントNo.14。この点に関しては、コンプライアンス・リスク管理基本方針(前掲注5)で示されていた「情報通信技術の活用」と同様の発想が前提にあると考えられます。

※19

前掲注9・「顧客本位の業務運営に関する原則(改訂案)」の補充原則4.において、金融商品組成後の対応について規定されており、「市場制度ワーキング・グループ」では、金融商品の組成会社向けのプロダクトガバナンスの一環として、金融商品の組成時に想定されていた商品性が確保されているかを継続的に検証すべきではないかとの議論が行われています。また、顧客に対する情報提供に関しては、「顧客本位の業務運営に関する原則(改訂案)」の補充原則5.において規定されており、同ワーキング・グループでは、金融商品の組成会社は、顧客がより良い金融商品を選択できるよう、顧客に対し、運用体制やプロダクトガバナンス体制等について分かりやすい情報提供を行うべきではないかといった議論も行われているところであり、本DPにおける商品等の継続的な管理態勢については、それらの議論や実務の進展を踏まえて検討する必要があるという見解が示されています(前掲注9・令和6年6月19日付パブリック・コメントNo.15)。

※20

コンプライアンス・リスク管理基本方針(前掲注5)で示されていた「リスクベース・アプローチ」及び「幅広いリスクの捕捉及び把握」と同様の発想が前提にあると考えられます。

※21

一例として、「コンプライアンス・リスク管理に関する傾向と課題」があります。

※22

本DPについては、主に本邦大手銀行、本邦大手証券会社及び海外G-SIBsの日本拠点を対象にしているものの、投資運用業者、投資助言業者、保険会社、小規模金融機関等においても参考となるものと考えられる旨の説明がなされています(前掲注9・令和6年6月19日付パブリック・コメントNo.1、2、4及び5参照)。

※23

令和5年12月26日「大手損害保険会社に対する行政処分について」

本ニュースレターは、各位のご参考のために一般的な情報を簡潔に提供することを目的としたものであり、当事務所の法的アドバイスを構成するものではありません。また見解に亘る部分は執筆者の個人的見解であり当事務所の見解ではありません。一般的情報としての性質上、法令の条文や出典の引用を意図的に省略している場合があります。個別具体的事案に係る問題については、必ず弁護士にご相談ください。

遠藤努、中村日哉(共著)

齋藤理、洞口信一郎、渡邉啓久(共著)

齋藤理、洞口信一郎、渡邉啓久(共著)

(2025年6月)

松尾博憲

(2025年6月)

吉良宣哉

(2025年5月)

大下慶太郎

(2025年5月)

吉良宣哉

(2025年5月)

井上聡、大野一行(座談会)