南繁樹 Shigeki Minami

パートナー

東京

NO&T Tax Law Update 税務ニュースレター

ニュースレター

令和7年度税制改正大綱:ミニマム課税・CFC税制(合算タイミング)・移転価格税制(利益B)、今後の法人税のあり方(2024年12月)

2022(令和4)年12月16日公表の令和5年度与党税制改正大綱(以下「大綱」という※1)は、「国際課税制度の見直しに係る国際合意に沿って、法人税の引下げ競争に歯止めをかけ、企業間の公平な競争環境の整備に資するグローバル ミニマム課税を導入する。」と述べ(大綱2頁)、OECD各国を含めた包摂的枠組み(Inclusive Framework)の合意に沿ったグローバル ミニマム課税制度を国内法制化することを明らかにした。ただし、グローバル ミニマム課税制度の適用は、2024(令和6)年4月1日以後に開始する対象会計年度からとされており(大綱8頁)、従来の目標であった2023(令和5)年からの適用が延期されている。その概要を説明する。

なお、2022(令和4)年12月20日、包摂的枠組みは第2の柱の実施パッケージを公表した。その中には大綱で言及されたセーフ・ハーバーに関するガイダンスも含まれている※2。この点は末尾「6.」で説明する。

今回、国内法制化されるグローバル ミニマム課税は、税源浸食と利益移転(BEPS: Base Erosion and Profit Shifting)に対する国際的な取り組みである「BEPSプロジェクト」の一環である。OECD加盟国を中心とした140か国以上が参加するBEPS包摂的枠組みは、2021(令和3)年10月8日、市場国に物理的拠点を置かずに事業を行う多国籍企業に対する市場国の課税権を認めること(第1の柱)と、法人税引下げ競争を終わらせ、多国籍企業グループに世界のいずれかの国で最低限の課税を確保すること(第2の柱)を合意した※3。この第2の柱が「グローバル ミニマム課税」であり、すでに2021(令和3)年12月20日にGloBEモデル規則※4(以下「モデル規則」という。)、2022(令和4)年3月14日にモデル規則の解説を記載したコメンタリー※5(以下「コメンタリー」という。)が公表されている。この第2の柱に関する国際的合意を国内法制化するものが「国際最低課税額に対する法人税」であり、「法人税の引下げ競争に歯止めをかけ、企業間の公平な競争環境の整備に資する」ことを目的とする(大綱2頁)※6。

国内法制化されるグローバル ミニマム課税はモデル規則に沿ったものであり、大綱を見る限りサプライズはない。近時のEUの動き(本年5月に、EUにおけるミニマム課税導入が合意されなかったこと)などを踏まえ※7(大綱8頁)、2024(令和6)年4月以降に適用時期が延期された。

軽課税所得ルール(UTPR: Undertaxed Profits Rule)と国内ミニマム課税(QDMTT: Qualified Domestic Minimum Top-up Tax)を含め、OECDにおいて来年以降に実施細目が議論される見込みであるものについては、令和6(2024)年度税制改正以降の法制化とされ、今回の立法は見送られた(大綱8頁)。

適用対象法人は、以下の「特定多国籍企業グループ等」に属する内国法人とされている。「特定多国籍グループ等」の要件は以下のとおり(大綱97頁)。モデル規則から変わりはない(同1.1.1条)。

① 多国籍企業:多国籍企業グループ等であること。すなわち、2国以上に構成会社等(子会社等)を有し、連結財務諸表における連結グループに含まれる会社(連結から除外される会社を一定範囲で含む。)からなる企業グループであること。

② 収入金額:各対象会計年度の直前の4対象会計年度のうち2以上の対象会計年度の総収入金額が7億5,000万ユーロ相当額以上であること

国単位で、収入と利益(損失)の双方が少額であると認められる一定の場合には、ミニマム課税の適用が免除される(大綱129頁)。すなわち、構成会社等(子会社)が次に掲げる要件のすべてを満たす場合には、その構成会社等(子会社)の所在地国における「当期国別国際最低課税額」(国単位のミニマム課税額)は、零とみなされる。ただし、国単位で下記の金額であるから、相当小規模な事業を行っている国に限られよう。

このほか、一定の国別報告事項(CbCR: Country-by-Country Report)における記載事項等を用いた経過的な適用免除基準が設けられるとされている(大綱129頁)。この点は、12月20日にOECDが公表したセーフ・ハーバーに関するガイダンスで言及されており(後述6.参照)、その内容に沿って国内法制化が行われると思われる。

申告および納付を要する「国際最低課税額」(ミニマム課税額)は、以下の計算ロジックによって求められる。国内法制は、モデル規則を踏襲しているが、用語が難解であり、それに慣れる必要がある。キーとなる用語のおおまかなイメージは以下のとおりである。モデル規則で使用されている英文字の略語のうち、重要なものを併記した。

「国際最低課税額」=おおむね法人税および地方法人税を合わせたミニマム課税の税額(後述(b)⑨参照)。

「特定多国籍企業グループ等」=グループ総収入要件(7億5,000万ユーロ)を充足する多国籍企業グループ

「構成会社等」=特定多国籍企業グループ等に属する会社(子会社のイメージ)(CE)

「最終親会社」=特定多国籍企業グループ等の頂点に所在する会社(UPE)

「中間親会社」=最終親会社の傘下にあって、構成会社等(子会社)に対しては親会社となる会社

「被部分保有親会社等」=中間親会社で、グループ外の者の所有持分の割合が20%を超える会社(POPE)

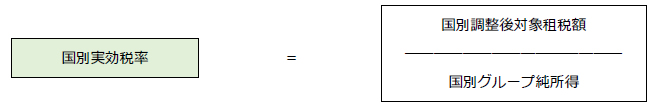

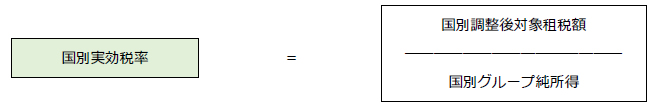

「国別実効税率」=国別調整後対象租税額 ÷ 国別グループ純所得

「調整後対象租税額」=各国で課された租税額に一定の調整を加えたもの

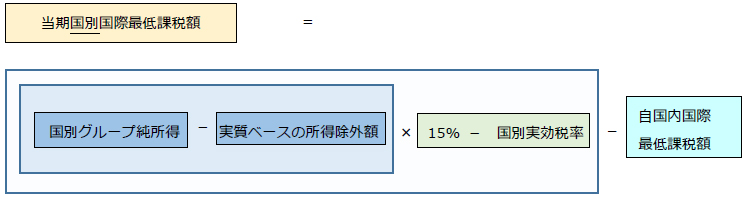

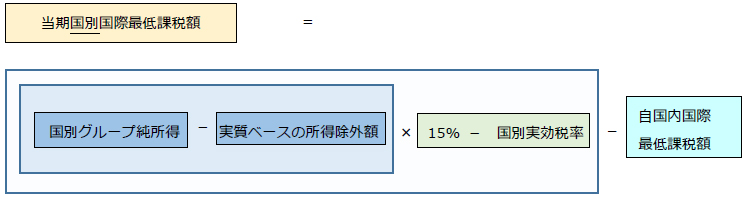

「実質ベースの所得除外額」=国単位で計算した構成会社等の給与額5%と固定資産額の5%の合計額(SBIE)

「自国内国際最低課税額」=国別実効税率が15%未満である場合に、その国で課す最低課税額(QDMMT)

課税標準として、「国際最低課税額」という概念が新設される。「国際最低課税額」は、軽課税国に所在する構成事業体等(子会社)に課されるべき国単位の最低課税額(「国別国際最低課税額」)を、すべての関係国について合計することで求められる。

「国際最低課税額」の計算上の概念を、モデル規則と対応させて記載すると、以下のとおりである。

① 国ごとの実効税率(ETR: Effective Tax Rate)の計算

② 国ごとのミニマム課税額(当期国別国際最低課税額)の計算

「実質ベースの所得除外額(SBIE: Substance-Based Income Exclusion)」は、国ごとに、その国に所在する構成会社等(子会社)の給与の額の5%(初年度9.8%から逓減)および有形固定資産の額の5%(初年度7.8%から逓減)を合計したものである。たとえば、日本の製造企業でこれまで経済活動基準により外国子会社合算税制の適用を受けていなかった会社でも、ミニマム課税の適用を受けるが、この「実質ベースの所得除外額」を所得から(税率を乗じる前に)引くことで、ミニマム課税の額を相応に減じることができる。

③ 各国の「当期国別国際最低課税額」を合計

国ごとに計算した「当期国別国際最低課税額」を合計し、構成会社等(子会社)が所在する国すべての「当期国別国際最低課税額」を合計する。以上の①~③が、原則的な「構成会社等に係るグループ国際最低課税額」である。

④ 「共同支配会社等に係るグループ国際最低課税額」の計算

以上の①~③とは別に、50%・50%のジョイント・ベンチャーなどの共同支配会社等について「共同支配会社等に係るグループ国際最低課税額」を求める。この場合、共同支配会社等を最終親会社とみなして、上記の「構成会社等に係るグループ国際最低課税額」を求め、それを共同支配会社等のパートナーに保有割合(たとえば、50%ずつ)帰属させることによって求める(モデル規則6.4.1条)。

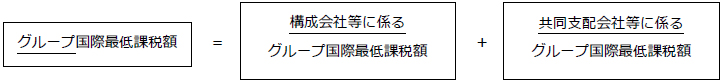

⑤ グループ国際最低課税額の計算

⑥ 「会社別国際最低課税額」の計算

国ごとの「当期国別国際最低課税額」(上記②)について、その国に所在する構成会社等(子会社)の所得(個別計算所得金額)に按分してそれぞれの構成会社等(子会社)に配分する。これが「会社別国際最低課税額」である。

なぜこのような計算をするかというと、ミニマム課税の仕組みで、国単位で考える場面と、個々の会社(構成会社等)単位で考える場面があるからである。上記①~③のとおり、実効税率の計算や最低課税額の計算は「国」単位で行い、構成会社等(子会社)ごとに把握されているわけではない。しかし、所得合算ルールを適用する場面では、個別に、それぞれ構成会社等(子会社)ごとに、最終親会社や中間親会社のそれぞれの構成会社等(子会社)に対する直接・間接の保有割合や保有構造に基づいて、所得合算ルールを適用する必要がある。そこで、国単位の合計額である「当期国別国際最低課税額」を、いったん構成会社等(子会社)ごとに分解・配分した上、構成会社等(子会社)ごとに、「当期国別国際最低課税額」の配分額について、その構成会社等の上層にある最終親会社や中間親会社をたどって、最終的に課税を受ける会社を特定する必要があるのである(モデル規則5.2.4条、コメンタリー第5章パラ22)※8。ミニマム課税の額は国単位で計算するが、実際に課税する段階では、それを分解して、子会社ごとに紐付けていくのである。

⑦ 「国際最低課税額」

それぞれの構成会社等(子会社)に帰属する「会社別国際最低課税額」について、最終親会社において「帰属割合」に応じて課税を受ける(大綱127頁)。構成会社等(子会社)がミニマム課税を充足していない場合、その頂点にある最終親会社において、その多国籍企業グループに帰属している割合に応じて、ミニマム課税を受ける(モデル規則2.2.1条~2.2.3条)。最終親会社で課税を受けるのが原則であり(トップ・ダウン・アプローチ)、タックスヘイブン税制と類似する。

すべての構成会社等(子会社)についての「会社別国際最低課税額」を合計したものが「国際最低課税額」であり、おおむねこの額が(法人税と地方法人税を合わせた)税額となる(後述⑨参照)。

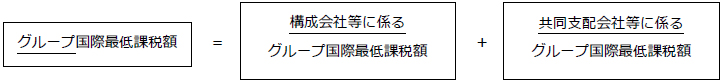

⑧ 「被部分保有親会社等」(POPE)

トップ・ダウン・アプローチの重要な例外として、「被部分保有親会社等」(POPE: Partially-Owned Parent Entity)がある場合、最終親会社ではなく、被部分保有親会社等において課税を受ける(大綱127頁「3(2)」)。「被部分保有親会社等」とは、特定多国籍企業グループ等に属する中間親会社で、グループ外の者の所有持分の割合が20%を超えるものをいう。最終親会社(下図のA社)による中間親会社(下図のB社)に対する支配が80%未満である場合、その中間親会社の少数株主(20%超)の持分に関してミニマム課税が行われない可能性があるため、できるだけミニマム課税を捕捉するため、1階層下がって被部分保有親会社等(下図のB社)のレベルで所得合算ルールが適用されるのである(モデル規則2.1.4条、コメンタリー第2章パラ21)。

被部分保有親会社等が課税を受けた分は、最終親会社に課されるべき国際最低課税額から控除され(IIR控除メカニズム)、二重課税が排除される(モデル規則2.3.1条~2.3.2条)。

「被部分保有親会社等」がどのように課税を受けるかは重要なポイントの一つであり、中間親会社でマイノリティ持分(20%超)を有する会社がある場合、「被部分保有親会社等」に該当するかどうかは十分な検討を要する。

⑨ 「国際最低課税額」の意味

「国際最低課税額」は課税標準とされているが、その額にさらに税率をかけることを意味しておらず、「国際最低課税額」の数字が基本的には税額に相当する(ただし、法人税と地方法人税に907 : 93の比率で配分される。)。すなわち、「国際最低課税額」は、モデル規則にいう「GloBE所得」ではなく、それに実質ベースの所得除外額(SBIE: Substance-Based Income Exclusion)を減じて、上乗せ税率(15%-国単位の実効税率)を乗じた額である(上記②参照)。このような用語法は、たとえば法人税における課税標準が「所得」の金額であり、それに法人税率(23.2%)を乗じて税額が定まるのと異なるので、注意されたい。

国際最低課税額に対する法人税の申告および納付は、各対象会計年度終了の日の翌日から1年3月である(大綱130頁)。「一定の場合」に1年6月というのは適用初年度を意味するのではないかと思われる(モデル規則9.4.1条参照)。この申告は、わが国税務当局に対する申告であり、新たな法人税の申告および納付と位置付けられる。

これとは別に、各国に共有されるものとして、情報申告制度が新設される。これは英語で作成するものであり、各国税務当局に租税条約上の規定等により共有されることが想定される(大綱131頁「2」、モデル規則8.1.2条参照)。その点において、国別報告事項(CbCR)と類似するイメージになると思われ、「所在地国ごとの国別実効税率」、全体での「グループ国際最低課税額」等を記載する。提出時期は、国内における申告時期と同じである(モデル規則8.1.6条および9.4.1条)。

国際最低課税額に対する法人税(所得合算ルール)については、法人税による税額と地方法人税による税額が907 : 93の比率とする(大綱8頁)。現行の法人税と地方法人税の分配比率とおおむね等しい値である※9。なお、外国に所在する法人等が稼得する所得が対象であるため、地方税である法人住民税および法人事業税の対象とはしない。

軽課税所得ルール(UTPR: Undertaxed Profits Rule※10)や国内ミニマム課税(QDMTT: Qualified Domestic Minimum Top-up Tax)は、「OECDにおいて来年以降に実施細目が議論される見込みである」ことから、「国際的な議論を踏まえ」、2024(令和6)年度税制改正以降の法制化を検討するものとされた(大綱8頁)。

軽課税所得ルールは、所得合算ルールの適用により課税の隙間が生じる場合に、その課税漏れを埋めるものであり、その課税漏れを、多国籍グループの構成会社等(子会社)が所在する軽課税所得ルールの採用国によって分配するという複雑な制度である。日本企業に関しては、今回、法制化される所得合算ルールの適用を受ける限り、軽課税所得ルールの適用はあまりないと考えられる。しかし、わが国での所得合算ルールの導入が2024(令和6)年4月1日以降であるため、たとえば、他国が2024(令和6)年1月1日から3月31日までの間に、所得合算ルールに加えて軽課税所得ルールを導入する場合、日本が所得合算ルールを導入しないことによって生じた課税の隙間を埋めるために、子会社の所在する他国が導入した軽課税所得ルールが適用される可能性がある。特に、決算期が12月ないし2月の会社は、2024(令和6)年1月1日ないし3月1日に開始する対象会計年度について、わが国の所得合算ルールを受けない年度で、他国の軽課税所得ルールの適用を受ける可能性があるため、注意する必要がある(この点に関しては、わが国の対応も、諸外国の対応も、不透明である。)。

グローバル ミニマム課税は外国子会社合算税制(タックスヘイブン税制)と類似した側面を有するため、企業においては追加的な負担に対する懸念があり、負担の軽減が要望されていた。しかし、大綱は、外国子会社合算税制について、「『第2の柱』の導入以降も、外国子会社を通じた租税回避を抑制するための措置としてその重要性は変わらない」(大綱8頁)と述べており、基本的には両制度が併存することが明確にされている。大綱において、以下のとおり、追加的な事務負担に配慮した若干の見直しが言及されているが(大綱100頁)、実務負担を十分に軽減したとまでは言いがたい。

(1) 特定外国関係会社(ペーパーカンパニー、キャッシュ・ボックス、ブラックリスト国所在会社)の租税負担割合が27%以上(現行:30%以上)である場合には、会社単位の合算課税の適用を免除する。

(2) 部分対象外国関係会社(経済活動基準を充足し、会社単位の課税を受けず、受動的所得に対する課税のみを受ける会社)について、以下の会社について、一定の書類の添付を除外する(保存は必要)。

① 部分適用対象金額がない部分対象外国関係会社

② 部分適用対象金額が2,000万円以下であること等の要件を満たすことにより本制度が適用されない部分対象外国関係会社

外国子会社合算税制については、2024(令和6)年度税制改正にて「必要な見直しを検討する」とされており、適用範囲の面(特に、経済活動基準)や事務負担(ミニマム課税との二重負担の軽減)について、見直しを期待したいところである。

第1の柱(デジタル課税)に関しては、来年2023(令和5)年前半までの多数国間条約の署名が目標とされている(大綱9頁)。なお、大綱から離れるが、第1の柱については、包摂的枠組みにおいて、2022(令和4)年7月に公表された利益Aに係るモデル規則案の進捗レポート、同年10月に「執行および税の安定性」に関する進捗レポートが公表されている。多くの企業にとって重要性があるのは利益B(基礎的販売・マーケティング活動に対する移転価格ルールの定式化)であると思われるところ、本年2022(令和4)年12月に利益Bの制度設計(design elements)に関する案が公表され、パブリック・コメントが募集されている。※11

第2の柱(グローバル ミニマム課税)に関し、2022(令和4)年12月20日、包摂的枠組みは、実施のためのパッケージとして以下の3点を公表した※12。

特に、CbCRに基づくセーフ・ハーバー(適用免除)は大綱でも言及されており(前述「3.(4)」参照)、このガイダンスに沿った国内法制化が行われることが期待される。以下、セーフ・ハーバーの概略を説明する。

「移行期間」として、2026(令和8)年12月31日以前に開始する対象会計年度で、2028(令和10)年6月30日以後に終了する対象会計年度を含まない年度が対象になる。3月期決算会社であれば、2027(令和9)年3月期までが対象となる。移行期間中、対象会計年度において、国単位でみて、ミニマム課税は、以下のいずれかの条件を充足する場合は零とみなされる(パラ23)。

下記のセーフ・ハーバーにおいては、適格CbCR(一定の要件を充足するCountry-by-Country Report)を提出していることを前提に、適格CbCRに記載された数値と財務データに基づいて、条件を充足するかを判定する。適格CbCRは、適切な財務会計基準に従って作成されている連結財務諸表に基づくCbCRというイメージである(パラ16~19)。そのような数値であれば、移行期間に限り、詳細で複雑なGloBE規則の適用は大目に見る、ということである。

適格CbCRに基づく計算により、国単位の当該対象会計年度の収入が1,000万ユーロ未満であり、かつ税引前利益(損失)が100万ユーロ未満である場合、その国でミニマム課税は行われない。

単年度ベースである点が、少額による適用免除の一般原則が3年度平均(前述「3.(4)」参照)であるのと異なる。

適格CbCRに基づく計算により、国単位の「簡易実効税率」が、当該年度の「移行期間実効税率」(下記)以上である場合に、その国でミニマム課税は行われない。

「簡易実効税率(Simplified ETR)」=国ごとに計算した「実効税率」である。ただし、情報源として適格CbCRの記載に基づいて計算することが許容され、かつGloBE規則に従って計算する(厳密な)国別調整後対象租税額よりも簡易な計算方法が許容される。たとえば、繰延税金費用に関するGloBE規則の複雑な調整を無視することができる(パラ20~22)。

「移行期間実効税率(Transition Rate)」=対象会計年度ごとに定まる下記の比率。つまり、最初は15%ぎりぎりを達成していれば簡易な計算で最低税率分を支払っているとみなすが、その後は16%ないし17%という余裕をもたせた比率を充足することを要求し、十分な余裕がなければ、原則に戻りGloBE規則に基づく詳細な計算を求める。

① 2023年から2024年まで 15%

② 2025年度から 16%

③ 2026年度から 17%

適格CbCRに基づく計算により、国単位の税引前利益(損失)が、その国に所在する構成会社等(子会社)の実質ベースの所得除外額(SBIE: Substance-Based Income Exclusion)以下である場合に、その国でミニマム課税は行われない。

恒久的なセーフ・ハーバーとして、一定の簡易計算によって、下記の観点からのセーフ・ハーバーを認めている。経過措置としてのセーフ・ハーバーと構造的には類似している。しかし、情報源を適格CbCRに限るものではなく、GloBE規則に基づいた詳細な計算が要求される。一部の計算の省略が許容されるにすぎない。

(a) 少額の場合のセーフ・ハーバー

(b) 実質ベースの所得除外額に基づくセーフ・ハーバー

(c) 実効税率に基づくセーフ・ハーバー

※3

2021(令和3)年10月の合意については、拙稿「10月に合意された『OECDデジタル課税・世界最低税率制度』の概要と企業への影響」(月刊国際税務2021年12月号26頁)、「デジタル課税――主権国家間の『協調の体系』形成への試み」ジュリスト2022年2月号(No.1567)21頁参照

※6

モデル規則とコメンタリーについては、拙稿月刊国際税務5月号32頁以下、6月号14頁以下、7月号34頁以下の解説を参照されたい。

※7

2022(令和4)年12月12日、EU理事会は、ミニマム課税をEUレベルで実施することについて合意に達した。

https://www.consilium.europa.eu/en/press/press-releases/2022/12/12/international-taxation-council-reaches-agreement-on-a-minimum-level-of-taxation-for-largest-corporations/

※8

詳細は、拙稿月刊国際税務2022(令和4)年6月号18頁参照。

※9

現行の地方法人税法は、法人税額を課税標準とし、その10.3%が地方法人税の額となる(地方法人税法6条、9条、10条)。一般的に、法人税額と地方法人税額の比率は100:10.3 ≓ 907:93である。

※10

ブループリントではUndertaxed Payment Ruleとされていたが、今回、Undertaxed Profits Ruleとの名称が使用されている。このルールが、税源を浸食する支払(利子や使用料等)に限定されずに適用されることになったことに対応したものと思われる。

本ニュースレターは、各位のご参考のために一般的な情報を簡潔に提供することを目的としたものであり、当事務所の法的アドバイスを構成するものではありません。また見解に亘る部分は執筆者の個人的見解であり当事務所の見解ではありません。一般的情報としての性質上、法令の条文や出典の引用を意図的に省略している場合があります。個別具体的事案に係る問題については、必ず弁護士にご相談ください。

遠藤努、中村日哉(共著)

(2025年5月)

宰田高志

中央経済社 (2025年5月)

長島・大野・常松法律事務所 欧州プラクティスグループ(編)、池田順一、本田圭、福原あゆみ、吉村浩一郎、殿村桂司、小川聖史、大沼真、宮下優一、水越政輝、アクセル・クールマン、山田弘、中所昌司、松宮優貴、関口朋宏、髙橋優、松岡亮伍、嘉悦レオナルド裕悟(共著)、小泉京香、甲斐凜太郎、藤田蒔人、山本安珠(執筆協力)

(2025年5月)

吉村浩一郎

遠藤努、中村日哉(共著)

(2025年5月)

宰田高志

(2025年5月)

吉村浩一郎

(2025年5月)

南繁樹

(2025年5月)

吉村浩一郎

(2025年5月)

南繁樹

(2025年5月)

南繁樹(座談会)

(2025年4月)

南繁樹(講演録)

清水美彩惠、菅紀世美(共著)

(2025年5月)

小原淳見、戸田祥太、エンニャー・シュー(共著)

(2025年6月)

神田遵

(2025年6月)

壱岐祐哉(講演録)