斉藤元樹 Motoki Saito

パートナー

東京

NO&T Capital Market Legal Update キャピタルマーケットニュースレター

2022年12月20日、日本証券業協会(以下「日証協」)から、新規株式公開(IPO)の公開価格設定プロセス等について、日証協規則の改正案(以下「本改正案」)が公表されました。本改正案は、2021年の政府の成長戦略実行計画において日本のIPOの課題等が示されたことを背景に対応が進められてきたものです。今回の改正は、規則の名宛人である日証協の協会員への影響にとどまるものではなく、IPOの関係者全体に影響するものであり、また、金融商品取引法等の法令にも関係するものです。本ニュースレターでは、本改正案の概要についてご紹介します。

なお、本改正案は2022年12月20日から2023年1月18日まで、パブリック・コメント手続に付されています。改正後の規則の施行日は未定であり、日証協により今後定められる予定です。

株式の「公開価格」とは、会社がその株式を証券取引所に上場するにあたって行われる株式の公募・売出し(IPO:Initial Public Offering)の価格(1株当たりの発行価格・売出価格)のことをいいます。上場後は証券取引所における市場株価が存在しますが、このIPOのタイミングでは市場株価が存在しないため、その公開価格をどのように設定するかが特に重要となります。

日本のIPOにおける公開価格の設定については、これまで様々な問題意識や意見が提示され、その一致を必ずしもみているところではありません。しかしながら、2022年2月に日証協の「公開価格の設定プロセスのあり方等に関するワーキング・グループ」(以下「日証協WG」)から公表された報告書(以下「日証協WG報告書」)では、その設定プロセスに改善の余地があるという点は、共通の認識であったとされています。この点をもとに、日証協WGでは、公正な価格発見機能の向上や、発行体・投資家双方の納得感の向上につなげることに主眼を置いた議論がなされました。

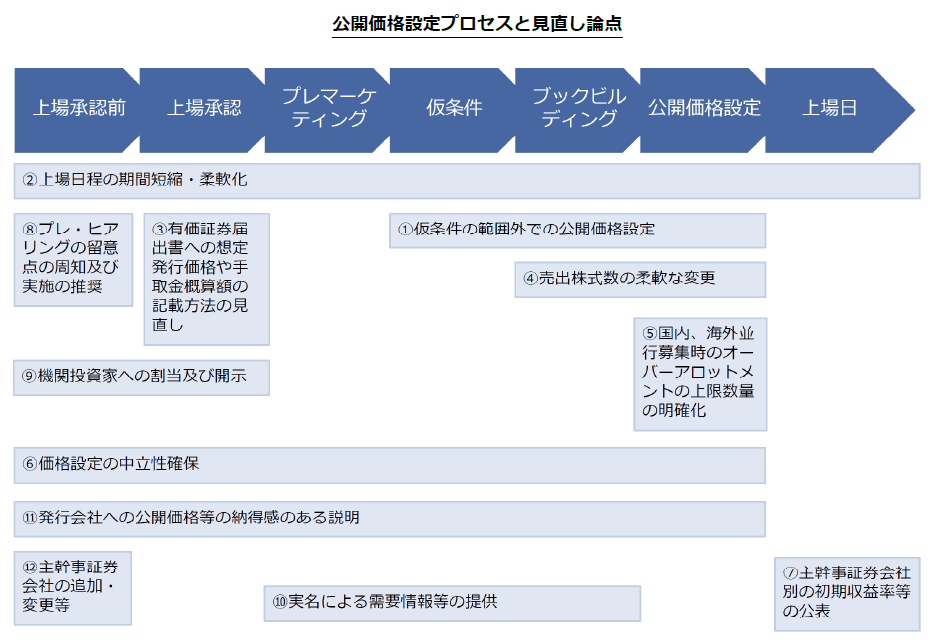

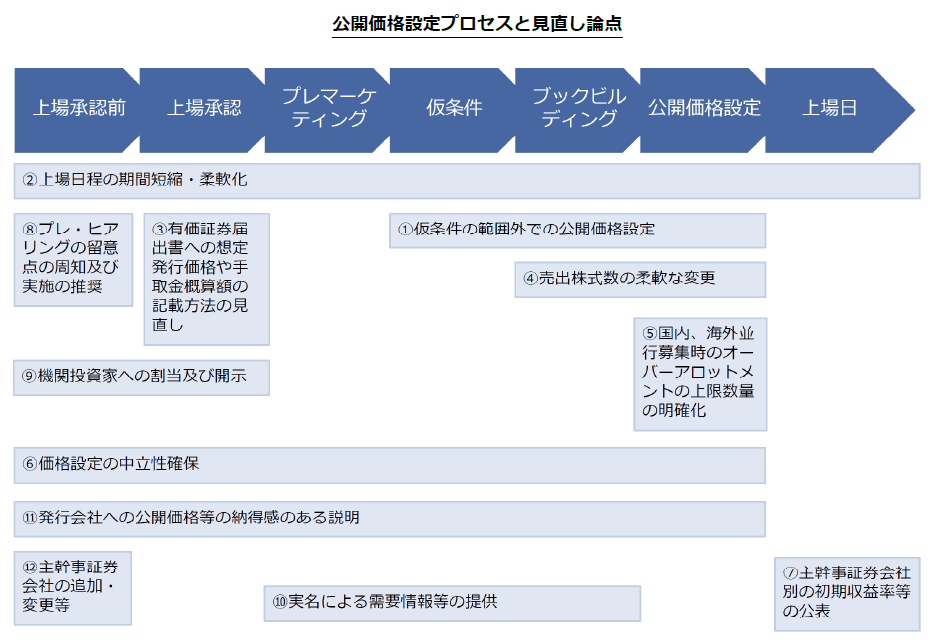

日証協WG報告書で提言され、その後、日証協において対応されている制度・実務等に関する論点は以下のとおりです。

そして、このうち、⑤、⑥、⑦、⑨、⑪、⑫については既に日証協規則の改正等がなされ、2022年7月1日から施行・適用がなされています(当時の日証協規則の改正はこちらをご参照ください。)。今回の改正案では、残りの改善策のうち、次の対応が示されることとなりましたので※1、以下にご紹介します。

なお、IPOの上場承認前の投資家コミュニケーションに関する論点については、本ニュースレター第6号「プレ・ヒアリング、コーナーストーン・プロセス等のローンチ前のエクイティ投資家とのコミュニケーション(3)」(宮下優一、2022年3月)もご参照ください。また、関連して、本ニュースレター第3号「IPOにおける公開価格設定プロセス等に関する独占禁止法上の留意点」(斉藤元樹・伊藤伸明・宮下優一、2022年2月)もご参照ください。

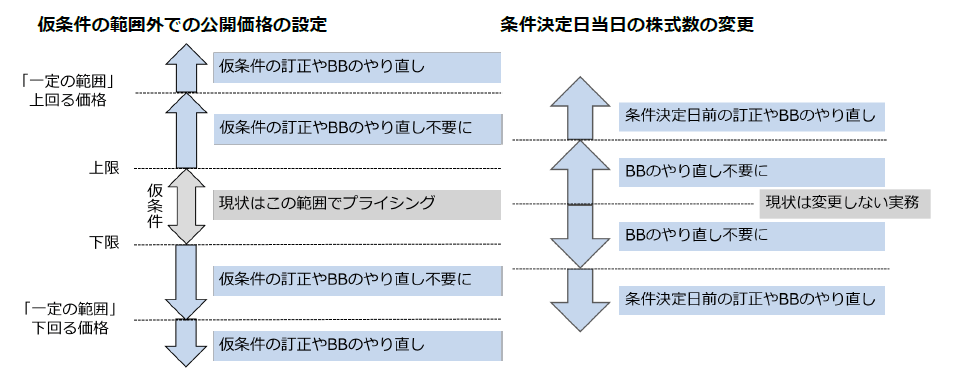

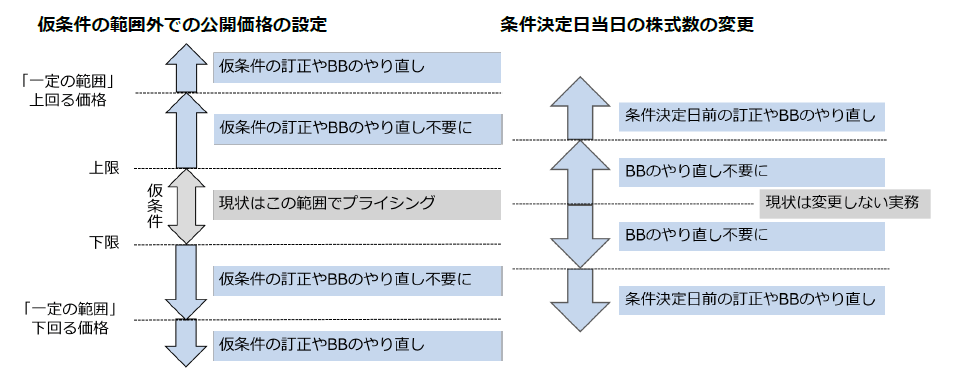

IPOにおいて、株式の「公開価格」(1株当たりの発行価格・売出価格)は、まず、株価算定能力が高いと思われる機関投資家等の意見をもとに仮条件が一定の範囲(レンジ)で設定され、その後、当該仮条件が投資家に提示され、株式に係る投資家の需要状況等を把握したうえで決定されます(ブックビルディング方式)※2。ブックビルディング方式は、市場機能による適正な価格形成が期待できる方法であるものの、現行のIPOでは、たとえブックビルディングにおいて仮条件の範囲を超えた価格での需要が見込まれる場合であっても、仮条件の上限価格で公開価格が設定されるのが実務となっており、投資家の需要状況を適切に反映していないのではないかという指摘があったところでした。

また、現行のIPO実務においては、ブックビルティングの結果を踏まえて、条件決定日(公開価格設定日)当日に株式数を変更することは行われておらず、これについても、投資家の需要を適切に反映していないのではないかという指摘があったほか、募集株式数(新規発行株式数)と異なり売出株式数については発行会社のEPS(1株当たりの当期純利益)の修正を伴わないにもかかわらずこれを修正できないことは、案件執行上の柔軟性を損なわせているのではないかとの指摘があったところでした※3。

そこで、日証協WG報告書では、まず、仮条件については、「ブックビルディング期間中に仮条件の範囲を超えた多くの需要が確認された場合には、訂正有価証券届出書を提出することにより、仮条件を訂正することが考えられる。ただし、上場に向けたプロセスを変更せずに公開価格の設定を可能とする観点から、例えば、ブックビルディング期間の投資者の申告のタイミング等により、仮条件の訂正が困難な場合などは、『一定の範囲』内であれば仮条件を訂正することなく、また、ブックビルディングのやり直しをせずに仮条件の範囲外で公開価格を設定することができることをルール化することが考えられる」との改善策が示されました。また、売出株式数についても、「ブックビルディングを踏まえ、公開価格の設定と同時に売出株式数を変更する可能性がある場合には、あらかじめその旨を有価証券届出書に注記するよう周知することが考えられる。その上で、売出株式数の変更数量が『一定の範囲』内であれば、ブックビルディングのやり直しをせずに公開価格の設定と同時に売出株式数を変更することが可能であることをルール化することが考えられる」との改善策が示されました。

本改正案は、上記を受けて、株式の仮条件の上限価格を上回る又は下限価格を下回る公開価格の決定や、公開価格の決定と同時の株式数の変更にあたって、「一定の範囲内」であれば、改めてブックビルディングを行うことを要しない旨を規則上定めるものです※4。

本改正案は、あらかじめ仮条件外での条件決定の可能性や売出株式数の変更可能性について有価証券届出書等に記載することによって投資家の予見可能性を担保しつつ、より投資家の需要状況に応じた条件決定を可能にすることにより案件執行上の柔軟性を確保するものです。

もっとも、本改正案では「一定の範囲」の具体的水準については示されておらず、金融庁における公開価格決定時の訂正届出書の効力発生日の取扱いの開示ガイドラインによる明確化(2022年度中にパブリック・コメント手続実施予定)の検討状況を踏まえて別途対応するものとされています。したがって、2023年3月末までにパブリック・コメント手続を実施予定である金融庁の開示ガイドラインの改正内容を含め、「一定の範囲」の具体的水準については、今後の動向を注視していく必要があります。

また、本改正案では、仮条件の範囲外での条件決定をするため、又は売出株式数を条件決定日に変更するために、有価証券届出書及び目論見書(海外募集・売出しがある場合には臨時報告書を含む。)に変更が行われる可能性や変更の範囲について記載しなければならないとされており、また、投資家に対しても一定の説明を行わなければならない旨を定めています※5。この点については、具体的にどのような記載・説明を行う必要があるのか、本改正案施行後の実務の集積が待たれるところです。

プレ・ヒアリングとは、募集(第三者割当を除きます。)又は売出しの準備段階で、対象となる有価証券に対する投資家の「需要の見込み」の調査を「勧誘」に該当しない形で行う、企業内容等開示ガイドラインB2-12②に定める行為をいいます。現行のIPO実務においては、プレ・ヒアリングは、機関投資家が応じるメリットを見いだしにくい場合があることに加え、証券会社が行える行為が必ずしも明確ではなく、金融商品取引法上の届出前勧誘規制に抵触するおそれがあることなどから、積極的に活用されてはいませんでした。また、日証協の「協会員におけるプレ・ヒアリングの適正な取扱いに関する規則」(以下「プレヒア規則」)上も、法人関係情報を提供しないで行う投資家の「需要の見込み」の調査は国内のIPOにおいても禁止されていないと解されていたものの、文言上その旨が直接規定されているわけではありませんでした※6。

もっとも、プレ・ヒアリングを効果的に行うことで、投資家の実需と想定発行価格のギャップは縮まることが期待されます。そこで、日証協WG報告書では、プレ・ヒアリングの実務運用の留意点を周知し、発行会社と協議を行い、機関投資家の意向を確認してプレ・ヒアリングを実施することを推奨することのほか、プレヒア規則を改正し、現行において禁止される法人関係情報を提供したうえで行うプレ・ヒアリング、すなわち子会社上場等に係るプレ・ヒアリングも可能とすることが改善策として提言されていました。

以上を踏まえて、本改正案では、プレ・ヒアリングが禁止される国内募集の範囲からIPO時の募集が明示的に除外されています※7。これは「現行規則においては、法人関係情報の提供を必然的に伴う子会社上場等に係るプレ・ヒアリングが禁止されているが、これを可能とする」趣旨であると説明されています。

ただし、今回の改正後においても、上場会社の子会社によるIPOにおいて当該IPOや当該子会社に関する一定の情報が上場会社である親会社にとっての未公表の重要事実(インサイダー情報)又は法人関係情報に該当する場合、プレヒア規則とは別に、金融商品取引法上のインサイダー取引規制又は法人関係情報に係る規制対象となり得る点等には、引き続き留意が必要です。

なお、プレ・ヒアリングの実務運用の留意点の周知及び実施の推奨については、今後発出される日証協の協会員向けの通知により対応予定とされています(対応スケジュール案では2023年2月とされています。)。

現行の日証協の「株券等の募集等の引受け等に係る顧客への配分に関する規則」(以下「配分規則」)においては、主幹事証券会社はいわゆる配分先情報を発行会社に対して提供することが定められているものの、ロードショー※8におけるフィードバックやブックビルディングにおける需要情報等を発行会社に対して提供することは定められていませんでした。この点については、公開価格設定や配分先決定の際などにおける発行会社の納得感の低下に繋がっているおそれがあることや、実務上は需要情報等の提供に対応している実態がある中で、規則化がされていないことで投資家から提供に関する事前同意を得にくくなっているとの指摘がありました。

そこで、日証協WG報告書では、配分規則を改正し、主幹事証券会社は、原則として、ロードショーにおけるフィードバックやブックビルディングにおける需要情報等について、機関投資家の同意を得て実名により発行会社に対して提供することが改善策として示されていました。

以上を踏まえて、本改正案では、代表主幹事証券会社は、以下の情報について、遅滞なく発行会社及び売出人(発行会社と代表主幹事証券会社が協議のうえで指定する者)に対して提供するものと定められました※9。

| ロードショーにおけるフィードバック |

|

|---|---|

| ブックビルディングにおける需要情報等 |

|

| 配分先情報(現行ルールどおり) |

|

また、証券会社は、需要情報等の取得にあたっては、当該情報が提供される旨を投資家にあらかじめ周知することとされています※10。また、ロードショーにおけるフィードバック情報のうち投資家の名称の提供については拒絶の申出ができる旨を投資家にあらかじめ周知するものとし、当該拒絶の申出があった場合には、申出のあった投資家の名称を匿名として発行会社等に対して提供するものとされています※11。

日本のIPOは、上場承認日から上場日までの期間が長いとされ(おおよそ1ヶ月間)、その期間が長いことにより、投資家や発行会社は市場環境等の変化による価格変動リスクを負うこととなり、そのリスクが公開価格に織り込まれることによりディスカウントが大きくなっている旨が指摘されていました。また、上場承認日に有価証券届出書を提出した後に上場日を変更するためには、上場申請を取り下げて再申請を行うなどの柔軟性に関する課題があるとも指摘されていました。

そこで、日証協WG報告書では、有価証券届出書を上場承認日よりも前に提出する可能性も含め、上場承認日から上場日までの期間、仮条件決定日から上場日までの期間、公開価格設定日から上場日までの期間のそれぞれを短縮する改善案や、上場日の設定を柔軟化する改善案が示されました。

本改正案には、本項目に関する改正は含まれていないものの、今後、2023年2月を目処に、当該項目についても対応されることが想定され、今後の動向が注目されます。

IPOにおいて、現行では、発行体は新規上場承認日に有価証券届出書を提出するところ、当該有価証券届出書には、1株当たりの発行・売出価格の「想定価格」を記載することとなっており、新規発行を伴う場合には、当該金額に基づいた手取金の概算額を記載することとなっています※12。想定価格は、発行体の事業と類似した事業を営む社として選定した会社の財務状況を勘案するなどして算出された理論価格をもとに、発行会社、売出人及び主幹事証券会社間で協議を行い、IPOディスカウントと呼ばれる割引を行って設定する場合が多いところ、当該価格はブックビルディングなど投資家の実際の需要を把握したものでないにもかかわらず、当該価格を案件当初に開示することは、誤った先入観を与えるおそれがある場合もあり、その後の公開価格の設定にあたって少なからず影響があるとの指摘があったところです。

そこで、日証協WG報告書では、「想定発行価格の開示により誤った先入観を与えるおそれがある場合もあることから、発行会社が想定発行価格を開示しない選択をすることや、手取金の額を一定の幅をもって記載することも可能であることを明確化し、周知を図ることが考えられる。」との改善策が示されました。

本改正案には、本項目に関する改正は含まれていないものの、今後、2023年2月を目処に、当該項目についても対応されることが想定され、今後の動向が注目されます。

これまでご紹介したとおり、IPOの公開価格設定プロセスについては様々な観点からの見直しが行われており、IPOの準備においては、その見直しの内容を理解する必要があるとともに、関連する法的な論点についても十分に検討が必要となります。

※1

そのほか、②上場日程の期間短縮・柔軟化について、引受審査資料の送付に関する改正案も示されています。

※2

制度上は、公開価格の設定方法として、このほかに、「入札方式」がありますが、現状利用されていないため、本ニュースレターでは割愛します。

※3

募集株式数(新規発行株式数)の条件決定日当日の変更については、発行会社のEPSに影響がある他、会社法上、新株発行については募集事項の変更に取締役会決議が必要となり、かつ、払込期日まで2週間の周知期間を設ける必要がある(会社法201条5項・3項)こともあり、本改正案の対象とはなっていません。

※4

改正後の有価証券の引受け等に関する規則25条3項、「有価証券の引受け等に関する規則」に関する細則15条1項各号

※5

改正後の「有価証券の引受け等に関する規則」に関する細則15条2項、3項

※6

プレヒア規則上の「プレ・ヒアリング」は、法人関係情報を提供したうえで行う、当該募集に係る有価証券に対する投資者の需要の見込みに関する調査をいうとされており(2条2項)、国内における募集に係る上記「プレ・ヒアリング」が原則禁止されるものの(9条1項)、法人関係情報を提供しないで行うプレ・ヒアリングは上記「プレ・ヒアリング」に当たらず、同項の適用はないものと解されていました。

※7

改正後のプレヒア規則9条

※8

ロードショーとは、上場承認後のプレマーケティングの期間に、発行会社の経営陣が機関投資家に対して実務上行う、エクイティ・ストーリー(自社の業績や事業戦略)などのプレゼンテーションのことをいい、機関投資家から価格の需要動向を判断するためのフィードバックを取得することも目的とされます。

※9

改正後の配分規則6条

※10

改正後の配分規則5条3項

※11

改正後の配分規則5条4項

※12

例えば、想定価格について、企業内容等の開示に関する内閣府令第2号の4様式が準用する同第2号様式記載上の注意(5)

本ニュースレターは、各位のご参考のために一般的な情報を簡潔に提供することを目的としたものであり、当事務所の法的アドバイスを構成するものではありません。また見解に亘る部分は執筆者の個人的見解であり当事務所の見解ではありません。一般的情報としての性質上、法令の条文や出典の引用を意図的に省略している場合があります。個別具体的事案に係る問題については、必ず弁護士にご相談ください。

遠藤努、中村日哉(共著)

齋藤理、洞口信一郎、渡邉啓久(共著)

齋藤理、洞口信一郎、渡邉啓久(共著)

(2025年6月)

松尾博憲

遠藤努、中村日哉(共著)

(2025年6月)

水越恭平

(2025年6月)

吉良宣哉

糸川貴視、北川貴広(共著)