斉藤元樹 Motoki Saito

パートナー

東京

NO&T Capital Market Legal Update キャピタルマーケットニュースレター

本ニュースレターの英語版はこちらをご覧ください。

ニュースレター

キャピタルマーケット2023年の振り返りと2024年の展望(2024年1月)

東京証券取引所は、2022年4月より移行した新市場区分に関し、同年7月「市場区分の見直しに関するフォローアップ会議」(以下「フォローアップ会議」)を設置しました。同会議では、市場区分見直しの実効性向上に向けて、施策の進捗状況や投資家の評価などのフォローアップ、上場会社の企業価値向上に向けた取組や経過措置の取扱い、ベンチャー企業への資金供給などに関する追加的な対応について議論されました。そして、これらの議論を経て、2023年1月30日、東証は上場維持基準に関する経過措置の終了時期の明確化と、中長期的な企業価値向上に向けた取組の動機付けに関し、規則改正案(以下「本改正案」)及び論点整理と今後の対応方針(以下「対応方針等」)を公表しました。

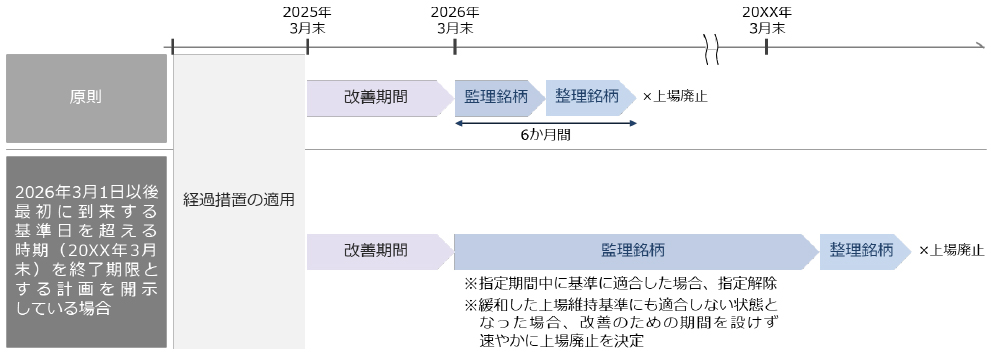

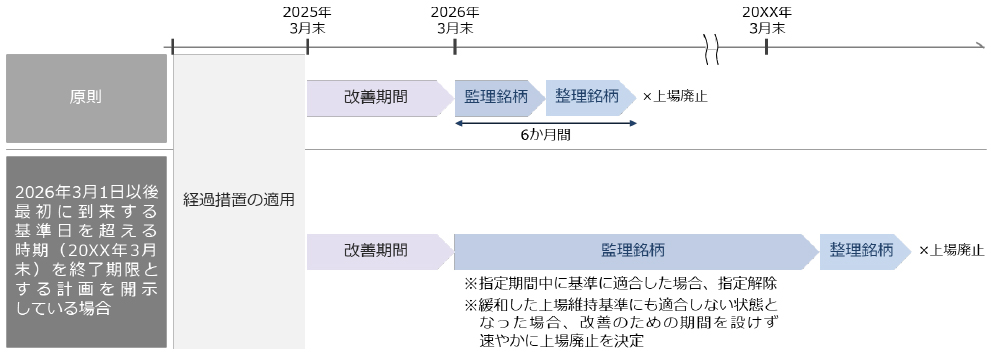

現状、新しい市場区分の制度における上場維持基準に適合していない上場会社は、その適合に向けた計画を開示している場合、「当分の間」緩和された上場維持基準の適用を受けることとされています。今般、2025年3月1日以後に到来する上場維持基準に関する基準日から、本来の上場維持基準を適用し、原則として1年間の改善期間内に基準に適合しなかったときは、監理銘柄・整理銘柄指定期間(原則として6か月間)を経て上場廃止とする旨の本改正案が示されました。本改正案については、本年3月1日までの間、パブリック・コメント手続に付されており、本年4月1日付での施行が予定されています。

また、同時に、フォローアップ会議での議論を踏まえて、中長期的な企業価値向上に向けた取組の動機付けとして、①PBR1倍割れの企業を中心とする、資本コストや株価に対する意識改革・リテラシー向上、②エクスプレインの実質化などを含む、コーポレート・ガバナンスの質の向上、③英文開示の更なる拡充、④投資者との対話の実効性向上に関する今後の方策も示されました。

本ニュースレターでは、これらの上場維持基準の経過措置の終了時期の明確化、中長期的な企業価値向上に向けた取組に関する概要と、それらの実務上の留意点をご紹介します。

本改正案においては、まず、上場維持基準に関する経過措置の終了時期について、2025年3月1日以後に到来する上場維持基準の判定に関する基準日から、本来の上場維持基準が適用されることとされました※1。そして、2025年3月1日以後に到来する基準日において上場維持基準に適合していない場合、1年間(売買高基準※2の場合、6か月間)の改善期間が設けられます。そして、改善期間内に基準に適合しなかったときは、原則として6か月間の監理銘柄(確認中)指定期間及び整理銘柄指定期間※3を経て上場廃止となります※4。

上場維持基準の充足に向けたスケジュールのイメージは以下のとおりです。3月末決算会社の場合、改善期間が満了する2026年3月末の基準日までに本来の上場維持基準を充足することが必要となり、その時点で基準を充足しない場合、2026年9月末に上場廃止となります。これは、既に「上場維持基準の適合に向けた計画書」(以下「適合計画」)を開示して経過措置の適用を受けている上場会社のみならず、今後、基準を充足しなくなることによって経過措置の適用を受ける上場会社※5についても同様です。

(参考)3月末決算会社における想定スケジュール

出所:東京証券取引所資料

今回の経過措置の終了時期の明確化に当たっては、既に策定・開示されている適合計画の計画期間を踏まえた例外措置が用意されます。

具体的には、改正規則の施行日の前日(2023年3月31日)において、2026年3月1日以後最初に到来する基準日を超える時期を終了期限とする計画を開示している会社については、当該改善期間の終了後に監理銘柄に指定し、当該終了期限における適合状況を確認するまでの間、その指定を継続するものとされ、計画期間の間は監理銘柄としての上場が維持されることとなっています(上記(参考)の下段参照)。

これは、フォローアップ会議において、終了時期を超える計画を開示している会社の取扱いについて、「一律で終了(例外なし)とすべき」との意見が示された一方で、「すでに開示された計画について、新たなルールを遡及適用して認めないとすることはできない」、「取組に着実な進捗が見られる会社があることを考慮すべき」との意見が示されたことを踏まえ、改正案公表前に策定・開示済みの計画期間を尊重する制度設計とされたものです※6。

その際、今回の制度要綱公表(2023年1月30日)後から施行日の前日(同年3月31日)までの期間であっても、この例外措置の適用対象となることを企図した計画期間の設定は適切でないと考えられるとされ、その場合には、東証においてその変更理由等を慎重に確認するものとされている点に留意が必要です※7。

今回、経過措置の終了時期が明確化されたことを踏まえて、プライム市場の上場会社を対象に、改めて市場区分の選択機会が設けられます。

この市場選択は、移行日の前日(2022年4月3日)において市場第一部に所属していたプライム市場の上場会社を対象に、2023年4月1日から同年9月29日までの6か月間、スタンダード市場への上場選択の申請を認めるものです。この申請にあたっては、新市場区分移行前に実施された市場区分の選択と同様、市場区分の変更審査は要しません。

以下の表に掲げるとおり、プライム市場とスタンダード市場では、例えば、流通株式関係の基準を中心に上場維持基準に大きな差異があります。プライム市場に移行した会社で、適合計画に掲げた施策の進捗や今後の見通しを踏まえたとき、経過措置の終了時期までにプライム市場の上場維持基準を充足することが困難と考える場合には、今回認められる再選択期間においてスタンダード市場への移行を選択することが考えられます。

新たな市場区分の下では、各市場区分がそれぞれ独立したコンセプトで運営されています。そのため、上場会社が他の市場区分に変更する場合の申請手続と審査内容については、新規上場申請手続及び新規上場審査と同様とされています。その際には、主幹事証券会社から「上場適格性調査に関する報告書」を提出することも求められます。この報告書の作成をはじめとする市場区分の変更審査手続には、相応の準備期間と手続負担を要しますが、今回用意される再選択手続では、こうした変更審査手続は必要となりません。そのため、上場維持基準の不充足が上場廃止につながり、その結果、株式価値の毀損に繋がりうることを踏まえると、この再選択手続を利用できる企業は、6か月の期限内に、経過措置及び猶予期間の終了までの充足見通しを慎重に見極めた上での判断が求められるといえます。

(参考)上場維持基準(流通株式関係)

| 流通株式数 | 流通株式時価総額 | 流通株式比率※8 | |

|---|---|---|---|

| スタンダード市場 | 2,000単位以上 | 10億円以上 | 25%以上 |

| プライム市場 | 20,000単位以上 | 100億円以上 | 35%以上 |

| グロース市場 | 1,000単位以上 | 5億円以上 | 25%以上 |

この再選択手続によってプライム市場からスタンダード市場に移行する会社は、選択申請時においてスタンダード市場の上場維持基準に適合していない場合又は再選択に基づく市場区分の変更後においてスタンダード市場の上場維持基準に適合しない状況となった場合は、当該基準に適合するための適合計画を開示した場合に限り、経過措置の終了時期まで、緩和した上場維持基準が適用されます。

また、スタンダード市場の上場維持基準に適合している場合であっても、プライム市場の適合計画を開示している会社については、市場区分の変更に伴い計画の内容変更や訂正が生じるため、選択申請時にその内容を開示することが必要となります。そのため、この再選択にあたっては、上場維持基準に係る基準日の自社の状況を踏まえた上で、改めて適合に向けた計画内容の再検討と開示内容の準備が必要となります。

対応方針等においては、上場会社の企業価値向上へ寄与することを目的として実施された市場区分の見直しの実効性を確保するために、経過措置の終了時期の明確化に加えて、上場維持基準への抵触の懸念のない上場会社も対象とした、中長期的な企業価値向上に向けた取組を促すための方策が公表されています。

具体的には、①PBR1倍割れの企業を中心とする、資本コストや株価に対する意識改革・リテラシー向上、②エクスプレインの実質化などを含む、コーポレート・ガバナンスの質の向上、③英文開示の更なる拡充、④投資者との対話の実効性向上に関する今後の方策が挙げられています。

なお、対応方針等においては、これらの方策について、東証は、個社に対してマイクロマネジメントを行うのではなく、企業経営における自律性が機能するような枠組みを作ることが適切であるとしています。したがって、基本的には、これらの方策に関して、今後直ちに、違反に対して実効性確保措置の発動を伴う義務規定が有価証券上場規程等に導入されるというわけではないと思われます。しかしながら、上場会社においては、フォローアップ会議及び東証によって示された問題意識を念頭に、上記①~④を意識した経営や情報開示を行っていくことが望まれます。

日本の上場会社においては、例えば、現状、PBR(株価純資産倍率)※9が1倍を割れている上場会社が約半数※10であることなどを背景に、対応方針等においては、経営者に対して、上場会社の資本コストや株価・時価総額への意識改革やリテラシー向上を促し、改善に向けた取組を促進するための方策が掲げられています。

具体的な内容は以下のとおりです。

このうち、aについては、コーポレートガバナンス・コード(以下「CGコード」)原則5-2※11の趣旨を踏まえたプリンシプルベースの対応として、上場会社に対する通知が行われることが予定されています。

上記a~cの実施時期については、aは2023年春、bは2023年度中、cは2023年春から順次実施、とされています。

CGコードについて、例えば、「検討中」というエクスプレインのまま、数年間も放置している企業が見られるなど、コンプライ・オア・エクスプレインの形骸化が見られることなどを背景に、対応方針等においては、上場会社におけるコーポレート・ガバナンスの「質」の向上に向けた取組を促進するための方策が掲げられています。

具体的な内容は以下のとおりです。

上記a及びbの実施時期については、aは2023年春、bは2023年秋とされています。

特に時価総額が小さい企業では海外投資家の比率が低い状況や、プライム市場はグローバルな投資家との対話にコミットした企業向けにもかかわらず、英文開示が不十分である※12※13という問題意識を念頭に、対応方針等においては、(a)プライム市場において、経過措置の終了にあわせて、必要な情報の英文開示を義務化することを念頭に、英文開示対象書類の拡充、日英のタイムラグの解消を促進するとともに、(b)スタンダード市場やグロース市場においても、任意での英文開示を促進するための取組が掲げられています。

具体的な内容は以下のとおりです。

上記a及びbの実施時期については、いずれも2023年秋とされています。

対応方針等においては、投資者を含めたステークホルダーとの対話について、企業側では依然として対話に消極的な姿勢が見られることなどから、投資者との建設的な対話を促す取組が掲げられています。また、社外取締役について、株主からの付託を受けて経営を監督する立場として、投資者からの求めがあれば積極的に対話に応じるなど、期待される役割を適切に理解することを促進するための取組が掲げられています。

具体的な内容は以下のとおりです。

上記a~cの実施時期については、a及びbは2023年春、cは2023年春から順次実施とされています。

上場維持基準に関する経過措置については、具体的な期限が示されたことにより、経過措置の対象となっている上場会社においては、上場維持に向けた経営改革、株主との協議・交渉や、必要に応じた市場区分の再選択についての検討が急務となることが想定されます。

また、経過措置の対象となっていない上場会社においても、今回の対応方針等に示された内容を踏まえ、企業価値向上に向けた一層の意識改革が望まれます。特に、PBRが1倍を割れている上場会社においては、自社の資本コストや資本収益性の把握、その改善に向けた方針や具体的な取組の検討・開示が求められるほか、プライム市場・スタンダード市場に上場する各社においては、CGコードのエクスプレイン内容の再点検、必要な場合にはその実質化に向けた対応が求められます。また、将来的にプライム市場上場会社に一定の英文開示の義務が課されうることを念頭に、その対応に向けた社内体制整備が必要となります※14。

※1

東証の新市場区分の制度の概要については、東証ウェブサイト「市場区分見直しの概要」参照。

※2

スタンダード市場において、月平均売買高10単位以上。月平均売買高は毎年6月末日又は12月末日以前6か月間における東証の売買立会での売買高を月次平均にして算出されます。

※3

改善期間経過後に引き続き上場維持基準に適合しない場合、期末後に監理銘柄(確認中)に指定されます。そして、期末後に上場会社から提出される分布状況表(期末から2か月以内に提出)で基準に適合していないことを確認され次第、上場廃止が決定され、整理銘柄に指定されます。

※4

新市場区分への移行にあたって、上場廃止銘柄の換金機会の確保として、いわゆる「受け皿市場」の創設に関する議論も見られましたが、フォローアップ会議では、監理銘柄・整理銘柄の枠組みを活用し、その指定期間を6か月間に延長することで手当てする形でとりまとめられ、今回の規則改正案等の公表資料では上場廃止後の受け皿市場の創設は触れられていません。したがって、上場会社としては上場廃止によって取引所市場・店頭市場での流通の場が喪失するという前提で今後の対応に臨む必要があるといえます。

※5

2022年4月4日の新市場区分への移行後に、新市場区分の上場維持基準に適合しないこととなった上場会社については、当該状態となった時から起算して3か月以内に適合計画の開示を行った場合に、経過措置として緩和された上場維持基準が適用されます。

※6

2023年1月30日東証「市場区分の見直しに関するフォローアップ会議の論点整理」p.4, 5参照。

※7

許容される変更理由について具体的な内容は示されていませんが、例えば、3月末を基準日とする上場会社においては、基本的に当該基準日の後に、基準日時点の適合状況を把握した上で、計画内容の見直しを検討することになると想定されます。したがって、施行日の前日(2023年3月31日)に先だって、計画期間の延長を伴う変更が必要となる局面は相当に限られると思われます。この点、流通株式関係の上場維持基準の充足に向けた大株主による株式処分の見込みに具体的に進展があった場合など、第三者との協議・交渉状況に起因する変更であれば許容されるか等については、個別具体的な必要性と相当性を踏まえた判断になると思われます。

※8

「流通株式数÷上場株券等の数」により算出されます。

※9

「株価÷1株当たり純資産」により算出されます。

※10

2022年7月29日東証「市場区分の見直しに関するフォローアップ会議 第一回 事務局説明資料」によれば、2022年7月1日時点で、プライム市場に上場する会社の50%(922社)、スタンダード市場に上場する会社の64%(934社)がPBR1倍割れとされています。

※11

CGコード原則5-2では、「経営戦略や経営計画の策定・公表に当たっては、自社の資本コストを的確に把握した上で、収益計画や資本政策の基本的な方針を示すとともに、収益力・資本効率等に関する目標を提示し、その実現のために、事業ポートフォリオの見直しや、設備投資・研究開発投資・人的資本への投資等を含む経営資源の配分等に関し具体的に何を実行するのかについて、株主に分かりやすい言葉・論理で明確に説明を行うべきである。」とされています。

※12

CGコード補充原則3-1②では、「上場会社は、自社の株主における海外投資家等の比率も踏まえ、合理的な範囲において、英語での情報の開示・提供を進めるべきである。特に、プライム市場上場会社は、開示書類のうち必要とされる情報について、英語での開示・提供を行うべきである。」とされています。

※13

2022年12月28日東証「市場区分の見直しに関するフォローアップ会議 第五回 参考資料」によれば、2022年7月時点においてプライム市場上場会社における英文開示実施率は92.1%であるものの、資料別ではばらつきが見られます。

※14

英文開示に向けた体制整備については、東証が公表している「英文開示実践ハンドブック」が参考になるほか、各社の取り組み状況や海外投資家のニーズについては、英文開示に関する調査レポートが参考になります。

本ニュースレターは、各位のご参考のために一般的な情報を簡潔に提供することを目的としたものであり、当事務所の法的アドバイスを構成するものではありません。また見解に亘る部分は執筆者の個人的見解であり当事務所の見解ではありません。一般的情報としての性質上、法令の条文や出典の引用を意図的に省略している場合があります。個別具体的事案に係る問題については、必ず弁護士にご相談ください。

(2025年7月)

加藤志郎、鈴木雄大(共著)

遠藤努、中村日哉(共著)

(2025年6月)

松尾博憲

宮城栄司、井柳春菜(共著)

(2025年7月)

加藤志郎、鈴木雄大(共著)

遠藤努、中村日哉(共著)

(2025年6月)

水越恭平

(2025年6月)

三笘裕、江坂仁志(共著)

遠藤努、中村日哉(共著)

齋藤理、洞口信一郎、渡邉啓久(共著)

齋藤理、洞口信一郎、渡邉啓久(共著)

(2025年6月)

松尾博憲

遠藤努、中村日哉(共著)

(2025年6月)

水越恭平

(2025年6月)

吉良宣哉

糸川貴視、北川貴広(共著)