宮下優一 Yuichi Miyashita

パートナー

東京

NO&T Capital Market Legal Update キャピタルマーケットニュースレター

ニュースレター

インパクトIPOの情報開示に向けて―GSG国内諮問委員会による情報開示・対話ガイダンス草案の公表―(2024年2月)

キャピタルマーケット2024年の振り返りと2025年の展望(2025年1月)

セミナー

クライメートテックの法務:グリーンウォッシュも意識したエクイティファイナンスのあり方 ~未上場ステージからIPOまでの重要論点~

「インパクトIPO」という言葉が近時注目されています。社会・環境課題の解決を目的としたインパクトの創出を志向する企業が、資本市場から資金を調達するために行う上場を指すことが多いものの、その確立した定義はまだありません。

2024年5月10日に、GSG国内諮問委員会インパクトIPOワーキンググループから「インパクト企業の資本市場における情報開示及び対話のためのガイダンス 第1版」(以下「本ガイダンス」)が公表されました。当職らは、本ガイダンスの草案段階である2024年2月に同テーマについてキャピタルマーケットニュースレターNo.37「インパクトIPOの情報開示に向けて―GSG国内諮問委員会による情報開示・対話ガイダンス草案の公表―」(2024年2月)(以下「前回ニュースレター」)を発行しましたが、今回の本ガイダンスの確定を受けて、そのアップデートをご紹介します。

本ガイダンスでは、事業成長を伴いながら、事業の製品・サービスを通じてポジティブで測定可能な社会的・環境的インパクトの創出を意図する企業を「インパクト企業」と定義しています。そして、本ガイダンスの目的は、インパクト企業が未上場の段階から、上場を経て、上場後もインパクトを創出しながら持続的な企業価値向上を実現できるよう、インパクト企業と投資家をはじめとする資本市場関係者との間において、情報開示等を通じて共通理解を醸成し、建設的な対話を促すことであるとされています。

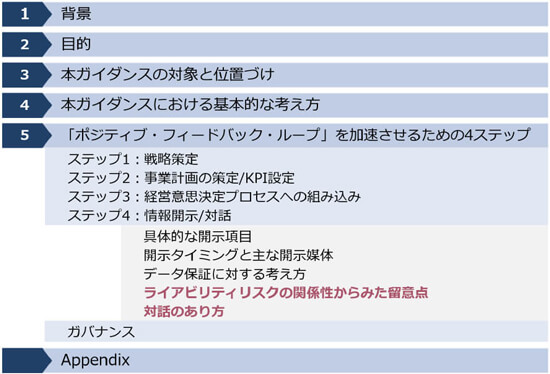

「インパクトIPO」とは、このようなインパクト企業が、「ポジティブフィードバックループ」(その意義は前回ニュースレターを参照)を加速させるために、①戦略策定、②事業計画の策定/KPIの設定、③経営意思決定プロセスへの組み込み、④情報開示/対話の4つのステップについて継続的に取り組む過程において、IPOを実現することであるとされています。

そして、本ガイダンスは法的拘束力を有するものではなく、インパクト企業や資本市場関係者が4つのステップの取組みを進める際に「参照しうる」ものとして位置付けられています。

前回ニュースレターでは、本ガイダンスの全体像のほか、インパクト投資の概要や、上記「④情報開示/対話」に焦点を当てた実務上の論点の検討等を草案段階で行いましたので、詳細はそちらをご参照ください。

以下では、草案段階から追加等がされた「ライアビリティリスクの関係性からみた留意点」と「対話のあり方」に関するガイダンスをご紹介します。

本ガイダンスの構成

GSG国内諮問委員会は、本ガイダンスの発表に先立ちパブリックコメントを募集し、これに対して投資家、上場企業、調査機関や法律事務所など様々な団体からの意見が寄せられました。本ガイダンスでは、その意見を反映し、草案では言及されていなかった「ライアビリティリスクの関係性からみた留意点」として、以下の内容が指摘されています。

当職らは、上記と同様の内容を前回ニュースレターで述べており、その後確定した本ガイダンスの注11では前回ニュースレターが参照されています。そこで述べたとおり、インパクト企業の取組みは、中・長期的なスパンで収益化を実現するものが多いと考えられるため、将来情報の開示に際しては、通常の企業の場合よりも慎重な対応が要求される場面も多いものと思われます。このような、インパクト企業の特性に起因するライアビリティリスクが存在することを背景に、草案段階から本ガイダンスの確定に当たり上記の内容が追加されたものと考えられます。

本ガイダンスでは、パブリックコメントに寄せられた意見を反映して、草案に比べて投資家との「対話のあり方」に関する記載も拡充されています。具体的には、以下の3つの観点での投資家との対話が提案されています。

まず、投資家といっても様々な属性の投資家が存在し、業態や運用方針、インパクト投資への理解度も多種多様です。そのため、インパクト企業は、まず、投資家のスタンスや運用期間に対する考え方をよく聴取し、それによって把握した投資家の属性に応じて、自社のフェーズや資金の状況などを踏まえて、最適な投資家との関係を構築することが望ましいとされています。本ガイダンスにおいては、どのような質問により投資家の属性を把握するべきか、以下の質問例が示されています。

【質問例】

投資家との対話を通じて、投資家に自社に対する理解を深めてもらうことが重要です。そして、いかなる属性の投資家にとっても、企業の成長の可能性やその蓋然性の観点は重要な指標ですので、投資家との対話においては、その観点からのアプローチが不可欠であると考えられています。本ガイダンスにおいては、かかる2つの観点について以下のとおり説明がなされています。

インパクト企業は、自社が創出を意図するインパクトや、解決したい社会・環境課題が解決された世界について、パーパスやミッションなどの言語ステートメントで表現するだけでなく、できるだけ具体的な定量的・定性的な情報とともに、世界観として示されることが望ましいとされています。例えば脱炭素に貢献するソリューションを提供する企業であれば、そのソリューションがインストールされた世界は、現在の世界と比較してどの程度のCO2削減を期待できるのかという情報だけでなく、誰がどのようなメリットを享受してどのように生活スタイルが変わっているのか、企業はどのような新しいインフラの上で経済活動を実施しメリットを享受できているのかなどを示せると良いとされています。

インパクト企業は、自社が意図するインパクトを、ビジネスモデルを通じて収益との相乗効果を生みながら創出していくにあたり、何が成功要因となるのかを明確にした上で、その理由、時間軸、進捗状況、活用資本に関して対話がなされることが望ましいとされています。これにより、投資家はビジネスモデルや、スケールアップに向けた課題が明確になるだけでなく、取組みのモデリングを容易にしたり、軌道修正に関するアドバイスを的確なタイミングで行いやすくなることが期待できるとされています。

投資家との対話の過程では、インパクト企業におけるImpact Measurement Management(IMM、その意義は前回ニュースレターを参照)の結果をもとにした、より戦略的な資源配分についても議論がなされることが有用です。そのため、本ガイダンスでは、投資家との対話において、自社のIMMの実践状況と振り返り結果に関する情報などを提示しながら、どの資本を戦略的に維持・強化していくべきか、そのために必要な事業戦略やファイナンスの戦略などについても、積極的に対話することが望ましいとされています。

GSG国内諮問委員会インパクトIPOワーキンググループからは、本ガイダンスの公開後、説明会の開催などを通じて、インパクト企業や資本市場関係者による本ガイダンスを参照した取組みを推進することや、取組み事例や活用フィードバックが十分に積み上がった段階で、さらに本ガイダンスの改善を目指すことが今後の展開として示されています※1。

前回ニュースレターでも述べたとおり、インパクトIPOを巡る本格的な議論が今後なされていくことが期待される中、投資家による適切な投資判断を可能とするために、また、ウォッシュ(みせかけの開示)にならないように、インパクト企業が資本市場に対して何をどのように情報開示することが必要かつ適切かについての多角的な視点での議論や、情報開示に伴うライアビリティリスクも考慮したバランスの取れた議論を行うことが必要と思われます。

※1

GSG国内諮問委員会インパクトIPOワーキンググループ・本ガイダンス説明資料(2024年5月10日)

本ニュースレターは、各位のご参考のために一般的な情報を簡潔に提供することを目的としたものであり、当事務所の法的アドバイスを構成するものではありません。また見解に亘る部分は執筆者の個人的見解であり当事務所の見解ではありません。一般的情報としての性質上、法令の条文や出典の引用を意図的に省略している場合があります。個別具体的事案に係る問題については、必ず弁護士にご相談ください。

(2025年10月)

淺野航平(共著)

斉藤元樹、大島岳(共著)

武蔵野大学出版会 (2025年9月)

井上聡(講演録)

金融財政事情研究会 (2025年9月)

長島・大野・常松法律事務所 カーボンニュートラル・プラクティスチーム(編)、三上二郎、本田圭、藤本祐太郎、服部紘実、宮下優一、渡邉啓久、宮城栄司(共著)

斉藤元樹、大島岳(共著)

金融財政事情研究会 (2025年9月)

長島・大野・常松法律事務所 カーボンニュートラル・プラクティスチーム(編)、三上二郎、本田圭、藤本祐太郎、服部紘実、宮下優一、渡邉啓久、宮城栄司(共著)

(2025年10月)

堀内健司、遠藤努、水越恭平、永田基樹、麻薙裕美子、松岡亮伍、米田崇人、鈴木三四郎、長谷川雄一、森海渡(共著)

有斐閣 (2025年10月)

宮下優一、水越恭平、髙橋優(共著)